Экономика как наука

Рассматривать этот предмет можно с двух позиций – как хозяйство и как науку.

В качестве науки экономика исследует производственный процесс, перераспределение и использование обществом услуг и товаров, иными словами – производственно-хозяйственные взаимоотношения. Ресурсы общества ограничены.И именно экономика изучает, каким способом люди с их неуклонно увеличивающимися потребностями удовлетворяют их в сложившихся условиях.

Объект науки экономики – экономическая действительность: многообразная, изменчивая, противоречивая. Она наглядно демонстрирует классовое деление общества. В ней бывает нелегко разграничить чистые и дополнительные издержки обращения, поскольку они плотно взаимосвязаны.

Предметы изучения – это:

- экономическое поведение производителя;

- факторы и закономерности экономического роста.

Науку экономику можно разделить на два крупных пласта:

- теоретический пласт;

- прикладной пласт.

Экономическая теория – это наука, изучающая, как общество выбирает способ использования ограниченных ресурсов.

Прикладная экономика изучает, как можно применить законы и предложения, предложенные экономической теорией, для работы конкретных компонентов экономических систем.

Помимо этого, экономика – целый комплекс узкоспециализированных дисциплин. Среди них:

- макро- и микроэкономика;

- бухучет;

- маркетинг;

- менеджмент;

- международная торговля и ряд других.

Получить диплом бакалавра по направлению «Экономика» можно в Институте международных экономически связей (ИМЭС).

Краткая история и значение термина

В IV столетии до нашей эры древнегреческий историк и прозаик Ксенофонт создал произведение «Домострой». Цицерон перевел его название на латынь как Oeconomicus.

Соответственно, слово «экономика» имеет греческое происхождение. Оно состоит из двух слов: oikos, то есть дом и все домашнее хозяйство, и nomos – знание, правило. Становится понятно, что экономика в изначальном смысле этого слова поясняет, как вести домашнее хозяйство.

В XVIII столетии экономику стали считать самостоятельной наукой. Этому способствовала публикация книги Адама Смита «Богатство народов» в 1776 году.

Как заметил Йозеф Шумпетер (австрийский и американский политолог, социолог и экономист), до Адама Смита структура экономических явлений была понятна людям, но лишь на уровне интуиции.

Ключевые вопросы экономики

Экономика задается тремя главными вопросами.

- Что производить?

Науку интересует, какие товары и услуги актуальны на текущий период времени в конкретной экономической системе.

- Каким образом производить?

Каковы технологии и оптимальная комбинация ресурсов для реализации выбранных товаров и услуг.

- Для кого производить?

Кто станет потребителем выбранных услуг и товаров. Кто будет их оплачивать. Как определить валовый доход общества от производства этих товаров и оказания услуг.

Главные проблемы экономики

Ключевая экономическая проблема – в условиях ограниченных ресурсов удовлетворить неограниченные человеческие потребности.

Понятие потребности подразумевает необходимость чего-либо для полноценной жизнедеятельности как отдельной личности, так и всего общества.

Потребности не постоянны: они периодически появляются и изменяются. На них влияют:

- внутренние личностные мотивы;

- внешние воздействия.

Когда потребности удовлетворены, появляется мотив для ведения экономической деятельности.

Термин «благо» в экономике

Понятие блага в экономической науке означает средства, благодаря которым потребности удовлетворяются.

Блага принято подразделять на три масштабные категории.

- Экономические

Сюда входят средства, без которых не удовлетворить человеческие потребности, и которые предоставлены обществу в ограниченном объеме. Такие блага люди, как правило, приобретают за деньги, отказываясь ради них от прочих благ. В частности, это товары, продающиеся в магазинах.

Такие блага всегда доступны, потреблять их можно в неограниченном количестве, при этом не отказываясь от прочих благ. В качестве примера приведем свет солнца, которым каждый может наслаждаться столько, сколько захочет.

Это понятие сочетает в себе качества описанных выше благ. Доступ к ним свободен, однако для создания и поддержания в надлежащем состоянии таких благ государство тратит деньги – это его экономическая функция. К общественным благам относится, например, освещение на улицах.

Задачи экономики

Перед экономикой стоят две важные задачи.

- Найти наиболее эффективные пути ведения хозяйства.

- Выявить наилучшие механизмы использования ресурсов при неограниченных человеческих потребностях в условиях их ограниченности.

Функции экономики

Экономика как наука выполняет перечисленные ниже фундаментальные функции.

- Познавательная: изучает причины и факторы всевозможных экономических явлений, позволяя аналитикам выявлять закономерности развития технического прогресса.

- Методологическая: эта опция предлагает методы решения задач и достижения поставленных целей. Экономические явления оцениваются, чтобы выявить их пользу или вред. Эта функция помогает осознать путь дальнейшего развития экономики.

- Фактическая, иначе – прагматическая, рекомендательная. Функция помогает принимать значимые решения в разных аспектах деятельности и регулировать актуальную экономическую ситуацию.

- Прогностическая: эта опция позволяет выявить перспективы социально-экономического развития посредством аналитики полученных сведений о текущих экономических процессах.

Выделяют также и второстепенные функции экономики как науки. К ним относятся:

- образовательная: формирует мышление и культуру;

- теоретическая: устанавливает нормы;

- критическая: оценивает систему с точки зрения ее сильных и слабых сторон, изучает суждения по поводу актуальной экономической обстановки;

- идейная: прорабатывает систему человеческого мировоззрения.

Функции экономики

- Экономика как наука — основные понятия

- Роль экономической теории

- Какие функции выполняет современная экономика, примеры

- Познавательная функция

- Критическая функция

- Прогностическая функция

- Практическая функция

- Методологическая функция

Экономика как наука — основные понятия

Экономика — хозяйственная деятельность общества, а также совокупность отношений, складывающихся в системе производства, распределения, обмена и потребления.

Население Земли растет, а ресурсы ее ограничены. Удовлетворять потребности людей все сложнее. В некоторых странах мира до сих пор не решена проблема голода.

Задача экономики — найти способы рационального поведения и использования ограниченных ресурсов.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Предмет изучения науки — хозяйственная деятельность человека, которая направлена на создание экономических благ для удовлетворения индивидуальных и общественных потребностей.

- Теоретическую — рассматривает проблему выбора, обмена, распределения, использования ограниченных ресурсов.

- Прикладную — изучает, каким образом можно применить законы и теории, разработанные теоретической экономикой, для отдельных элементов экономических систем.

Объектами науки являются:

- Микроэкономика — изучает деятельность отдельных производств, фирм.

- Макроэкономика — исследует национальное хозяйство в общем.

В последние годы выделяют также:

- Наноэкономику — рассматривает экономические субъекты.

- Мезоэкономику — деятельность регионов и отраслей.

- Интерэкономику — международная торговля.

- Мегаэкономика — международные экономические отношения.

Экономика отвечает на три главных вопроса:

- Что производить?

- Как производить?

- Для кого производить?

Другими словами наука определяет, какие товары и в каком количестве производить, какие технологии для этого использовать, для какой целевой аудитории изготавливать продукты, чтобы каждый из них нашел своего потребителя, и ресурсы были потрачены не зря.

Роль экономической теории

Экономика влияет на разные сферы жизни общества:

- Обеспечивает производство материальных благ и услуг. Удовлетворяет базовые потребности человека в еде, одежде, жилье и др.

- Определяет социальную структуру общества. Уровень дохода человека — экономический показатель, который одновременно относит каждого индивида к тому или иному классу: малоимущие, средний класс и т.д.

- Влияет на политическую сферу. Экономический кризис может вызвать недовольство действующей властью и, как следствие, ее смену.

- Создает условия для развития духовной жизни общества. Чтобы работали библиотеки, музеи, театры нужна их материальная поддержка: здания, персонал, костюмы, зарплата для сотрудников.

Чем сложнее система хозяйственных отношений, тем глубже должна быть научная экономическая подготовка человека для эффективного управления крупными предприятиями или национальным хозяйством. Экономика исследует тенденции и закономерности хозяйственного развития различными методами научного познания.

Какие функции выполняет современная экономика, примеры

Роль и место любой науки определяется функциями, которые она выполняет в обществе и жизни каждого отдельно взятого человека. В источниках указывают разное количество функций экономики, но основными являются следующие:

- познавательная;

- критическая;

- прогностическая;

- практическая;

- методологическая.

Познавательная функция

Дает понимание основных экономических процессов, их взаимосвязи и причинах. Благодаря этой функции накапливаются знания об экономике как науки, анализируется и систематизируется информация, формируется теория экономики.

Это характеристика экономики стран в разные временные периоды, аналитика деятельности участников рынка и крупных хозяйственных предприятий.

На основе неопровержимой информации, нормативных документов, статистических данных выстраиваются связи и закономерности в экономике. Например, ученые выяснили, что в результате роста безработицы уменьшается выпуск продукции в общественном масштабе.

Критическая функция

Рассматривает разные точки зрения и с помощью методов статистики и анализа, сравнения и абстракции доказывает правильность или ошибочность мнений и суждений. Определяет преимущества и недостатки, рациональность и целесообразность управленческих решений, действий на рынке или производстве.

Прогностическая функция

Заключается в предвидении возможных последствий тех или иных операций, определении перспектив на будущее.

Прогноз выявляет потребности общества, позволяет грамотно использовать ресурсы. Функция имеет особое значение для национальных экономик.

Прогнозирование позволяет принимать эффективные решения с учетом будущих производственных затрат и выгод. Обновление производства и строительство предприятий требует составления бизнес-плана. Он предусматривает необходимые затраты и результаты намеченной деятельности.

Некоторые обстоятельства невозможно предвидеть точно. Например, погоду. Поэтому составляют три варианта прогноза:

- Оптимистический — предполагает благоприятные условия.

- Пессимистический — основан на худшем стечении обстоятельств.

- Основной — наиболее вероятный.

Практическая функция

Помогает развитию хозяйства, предлагает пути и методы решения различных задач.

Примером может служить изучение производителями потребительского спроса, чтобы скорректировать объемы производства или ассортимент товаров.

Методологическая функция

Разрабатывает методы и средства изучения экономических процессов.

Главная задача этой функции — отделить предмет экономической теории от объектов смежных дисциплин.

В качестве примера можно рассмотреть понятие «конкуренция». Как социальное и экономическое явление оно изучается и социологией, и юриспруденцией. Экономика рассматривает ее как категорию рынка, социология — как явление межличностных отношений, юриспруденция — как возможность возникновения криминогенной ситуации. Т.е. объект познания один, а предмет для изучения у каждой науки свой.

Основные экономические законы

При разработке важных стратегических решений рекомендуется анализировать механизм действия следующих экономических законов функционирования рыночных отношений:

- закон возвышения потребностей;

- закон зависимости между спросом и ценой (закон спроса);

- закон зависимости между предложением и ценой (закон предложения);

- закон зависимости между предложением и спросом;

- закон возрастания дополнительных затрат;

- закон убывающей доходности;

- закон экономической взаимосвязи затрат в сферах производства и потребления;

- закон эффекта масштаба производства;

- закон эффекта опыта;

- закон экономии времени;

- закон конкуренции.

Рассмотрим сущность перечисленных законов.

Закон возвышения потребностей — это объективный закон, в соответствии с которым в мире происходит процесс увеличения видов (наименований), разновидностей, изменение структуры (в пользу качества) потребительских товаров и услуг и их качества. Количество видов товаров и услуг удваивается примерно через 10 лет, их объемы в натуральном выражении и структура изменяются дифференцированно по каждой ассортиментной группе.

Закон зависимости между спросом и ценой (закон спроса) характеризует изменение цены товара при изменении спроса на него (при неизменном уровне качества). Со снижением цены товара спрос на него повышается, а с повышением цены — наоборот, снижается, т. е. покупатель либо не имеет средств купить этот товар, либо он покупает то-вар-заменитель.

Закон спроса описывает поведение покупателей при изменении цены товара. Поведение продавцов (изготовителей) товара на рынке описывает закон предложения. Предложение — это тот аспект рыночных отношений, который отражает непосредственную взаимосвязь между рыночной ценой товара и его количеством, предлагаемым продавцом, изготовителем или посредником. Закон предложения характеризует изменение цены товара при изменении его предложения на рынке. Если цены повышаются, то на рынок будет поступать больше товаров данного наименования, рынок стимулирует увеличение объема предложения, продавцам (изготовителям) выгодно повышать объем продаж (объем производства). И наоборот, если цена на данный товар на рынке будет снижаться (под воздействием рыночных механизмов, а не продавцов), то продавцам становится невыгодно предлагать данный товар на таком рынке и его предложение будет сокращаться.

Механизм действия закона зависимости между предложением и спросом объясняется взаимодействием кривой предложения и кривой спроса. Кривая предложения показывает, какое количество товара и по какой цене производители могут продать на рынке. Чем выше цена, тем большее число фирм имеет возможность выпускать и продавать товар. Более высокая цена позволяет существующим фирмам расширить объем производства в короткий промежуток времени за счет привлечения дополнительной рабочей силы или использования других факторов, а в длительный промежуток времени — за счет экстенсивного развития самого производства. Более высокая цена может также привлечь на рынок новые фирмы, у которых еще велики издержки производства и продукция которых при низких ценах является нерентабельной.

Кривая спроса показывает, какое количество продукции потребители готовы приобретать по каждой цене. Покупатель обычно предпочитает приобретать больше, если цена ниже (при одинаковом уровне качества). Две кривые пересекаются в точке равновесия спроса и предложения, т. е. при равновесных по обеим кривым цене и количестве товара. В этой точке нет ни дефицита, ни избыточного предложения, а значит, нет давления на изменение цены в дальнейшем. Этот закон действует в условиях совершенной, или чистой, конкуренции.

Закон возрастания дополнительных затрат характеризует структуру богатства страны, соотношение между накоплением и потреблением. Укрупненно к накоплениям относятся приобретенные или созданные материальные и нематериальные активы, к потреблению — совокупность товаров и услуг, созданных для личного потребления физическими лицами. Уровень богатства страны в целом определяется уровнем ее комплексного развития и природно-климатическими условиями. При неполном использовании ресурсов возрастают дополнительные затраты, при том же уровне потребления уменьшаются доля накопления, доля внутреннего валового продукта (ВВП) на душу населения. Эффективность использования ресурсов в России в 2-3 раза ниже, чем в промышленно развитых странах, а ВВП на душу населения — в 4-6 раз меньше.

Закон убывающей доходности проявляется на микроуровне: он показывает, что на получение каждой последующей единицы эффективности требуется больше единиц затрат, чем на получение предыдущей единицы эффективности, когда закон масштаба уже исчерпал себя. Например, при повышении силы конкуренции приращение каждой последующей доли рынка требует больше затрат, чем приращение рынка на такую же долю в предыдущий период. Или достижение каждого дополнительного приращения безотказности машины требует средств во много раз больше, чем затрачено на достижение предыдущей такой же доли безотказности.

Закон экономической взаимосвязи затрат в сферах производства и потребления отражает соотношение затрат в сферах производства (разработка, изготовление, хранение) и потребления (доставка, использование, восстановление, утилизация) объекта. При подготовке любых стратегических решений должны учитываться эти виды затрат. Существенное повышение, например, качества объекта влечет за собой рост производственных затрат при снижении доли эксплуатационных затрат в совокупных затратах. В этом случае оптимальный уровень качества будет достигнут при минимальных совокупных затратах.

Закон эффекта масштаба проявляется в том, что с увеличением программы выпуска продукции или выполнения какой-либо работы (до оптимальной величины) условно-постоянные (или косвенные) расходы, к которым относятся общезаводские и общецеховые, на единицу продукции уменьшаются, снижая соответственно ее себестоимость. При этом качество продукции повышается. Исследования показывают, что программу выпуска можно увеличивать путем увеличения доли рынка за счет повышения конкурентоспособности продукции, выполнения комплекса работ по унификации и агрегатированию однородной продукции. За счет фактора масштаба себестоимость однородной продукции можно снизить до двух раз, а качество ее изготовления повысить до 40%.

Схема действия закона эффекта опыта выполнения работ или освоения новой продукции аналогична схеме действия закона масштаба. Очевидно, что если человек выполняет работу впервые, то он затратит времени в несколько раз больше, чем после полного освоения методов, приемов и навыков выполнения данной работы.

Закон экономии времени в авторской интерпретации гласит, что инновационная деятельность должна обеспечивать неуклонный рост эффективности аналогичных объектов, т. е. снижение суммы затрат прошлого (овеществленного), живого и будущего труда за жизненный цикл данного объекта на единицу его полезного эффекта (отдачи) по сравнению с предыдущей моделью объекта или лучшим мировым образцом.

Категории «будущий труд» в экономической теории не было и нет, вследствие чего закон экономии времени в научной и учебной литературе рассматривался (в советские времена) и рассматривается сейчас как экономия суммы прошлого и живого труда на единицу продукции. Такой узкий статичный подход к главному закону эффективности общественного производства — закону экономии времени — исключает из сферы исследования эксплуатационные затраты и полезный эффект объекта, приводит в перспективе к неэффективному использованию ресурсов в народнохозяйственном масштабе.

Закон конкуренции — закон, в соответствии с которым в мире происходит объективный процесс постоянного повышения качества продукции и услуг, снижения их удельной цены (цены, деленной на полезный эффект объекта). Сформулированный нами закон конкуренции — объективный процесс «вымывания» с рынка некачественной дорогой продукции. Закон конкуренции длительное время может работать только при действии качественного антимонопольного законодательства.

Что такое фьючерсы: виды, особенности, преимущества и риски

Фьючерс — это контракт, согласно которому продавец обязуется поставить покупателю базовый актив по оговоренной цене и в определенный срок, а тот обязан выкупить предмет сделки. Представьте, что вы хотите купить машину через полгода, однако с ценами может случиться все что угодно, и вы не хотите полагаться на волю случая.

Тогда вы идете к автодилеру и заключаете договор, зафиксировав цену сделки, внеся предоплату. По сути, это и есть смысл фьючерсного контракта — зафиксировать цену на товар (услугу) и защититься от ее возможного колебания в будущем.

Вернемся к биржевым фьючерсам. В основе любого контракта лежит базовый актив, будь то акция, нефть, индекс или золото. И отсюда вытекает два вида контрактов: поставочный и расчетный.

Поставочный фьючерс предполагает, что к дате истечения контракта (дата экспирации) продавец продаст базовый актив, а покупатель — выкупит его. Базовым активом поставочного фьючерса являются акции и облигации.

Пример: вы купили фьючерс на акции «Газпрома», куда входит 100 бумаг за ₽28000. Таким образом, вы обеспечили себе в будущем покупку конкретного количества бумаг по определенной цене (₽280 за акцию). Если до даты экспирации вы не продали фьючерс, то на ваш счет будут зачислены 100 бумаг «Газпрома» на общую сумму ₽28 000. При этом не важно, какова будет рыночная цена этих акций.

Расчетный фьючерс используется, когда базовый актив невозможно или неудобно зачислить на счет, например индексы или сырьевые товары. В таком случае на ваш счет будет просто зачислена/списана разница между покупкой и продажей контракта.

Пример: вы купили фьючерс на индекс Мосбиржи стоимостью 150 000 пунктов (в данном случае 1 пт = ₽1). В дату экспирации стоимость фьючерса составила 200 000 пт. В таком случае, на ваш счет будет зачислено: ₽200 000 — ₽150 000 = ₽50 000.

Что такое клиринг и вариационная маржа?

Начисление/списание прибыли/убытка происходит не в момент закрытия сделки, а во время клиринга, который проходит два раза в день. Клиринг — технический перерыв, во время которого биржа подсчитывает финансовый результат по сделке и начисляет либо списывает деньги со счета. Полученная или списанная сумма называется вариационной маржой.

Во время клиринга фиксируется новая расчетная цена фьючерса, от которой пойдет дальнейший подсчет прибыли/убытка до следующего клиринга.

Расписание торгов на срочном рынке по московскому времени:

10:00–14:00 — основная торговая сессия

14:00–14:05 — промежуточный клиринг

14:05–18:45 — вечерний расчетный период основной сессии

18:45–19:00 — основной клиринг

19:00–23:50 — дополнительная торговая сессия

Пример: вы купили фьючерс на акции «Газпрома» стоимостью ₽25 000 в 11:00. К 14:00 цена контракта выросла до ₽27 000, торги остановились, а во время клиринга биржа рассчитывает вашу прибыль: ₽27 000 — ₽25 000 = ₽2 000. Это и будет вариационной маржой, которая зачислится на ваш счет. С 14:05 торги возобновятся. К 18:45 стоимость фьючерса упала до ₽26 000, и с вашего счета будет списано ₽1 000. Весь финансовый результат, который будет сформирован с 19:00, будет учитываться во время дневного клиринга на следующий день.

Гарантийное обеспечение

Одно из главных отличий между фьючерсами и акциями — за фьючерсы не нужно платить. При заключении сделки на вашем счете блокируется залог, который называется гарантийным обеспечением (ГО). Обычно эта сумма составляет 10-40% от стоимости контракта.

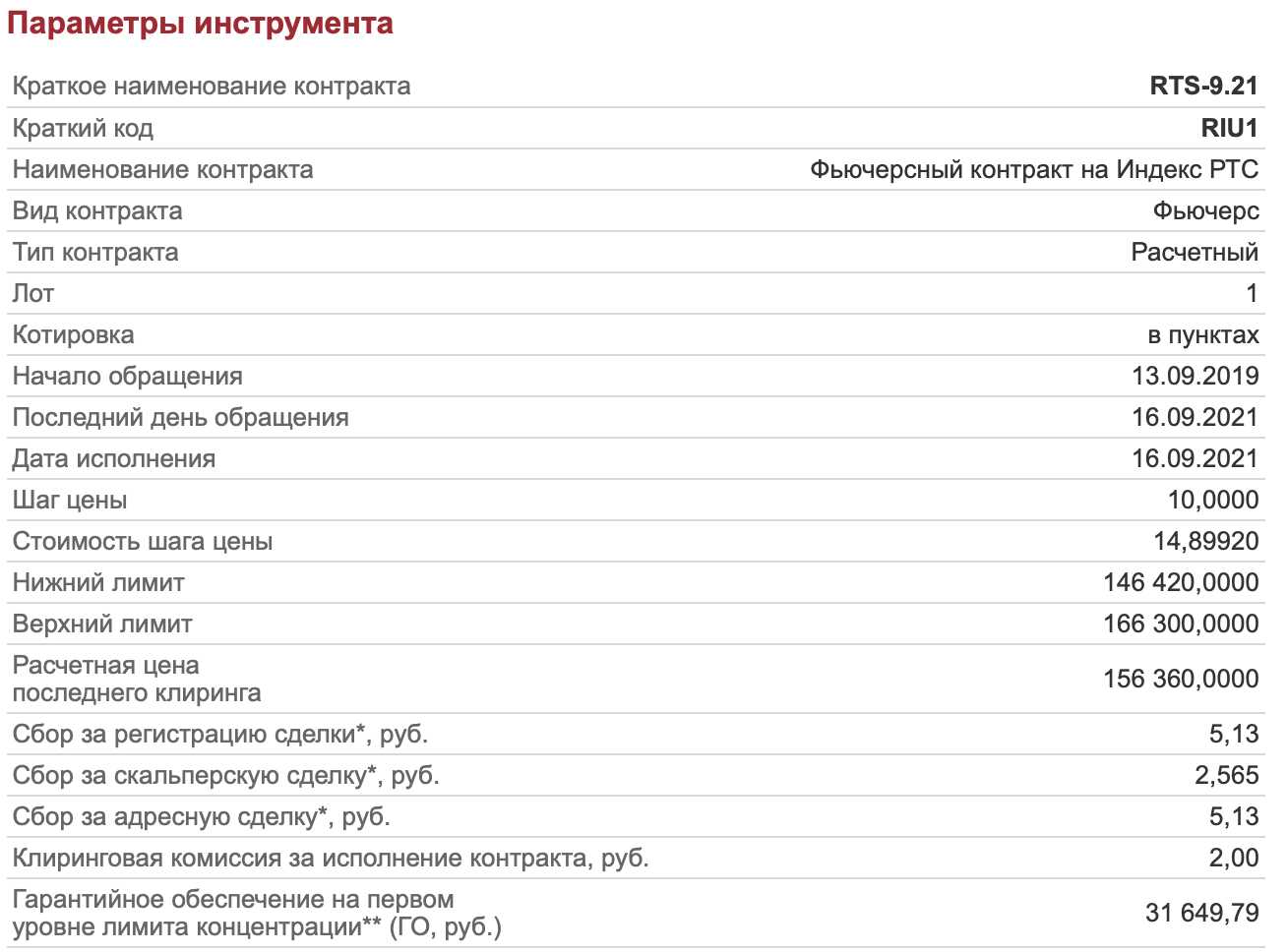

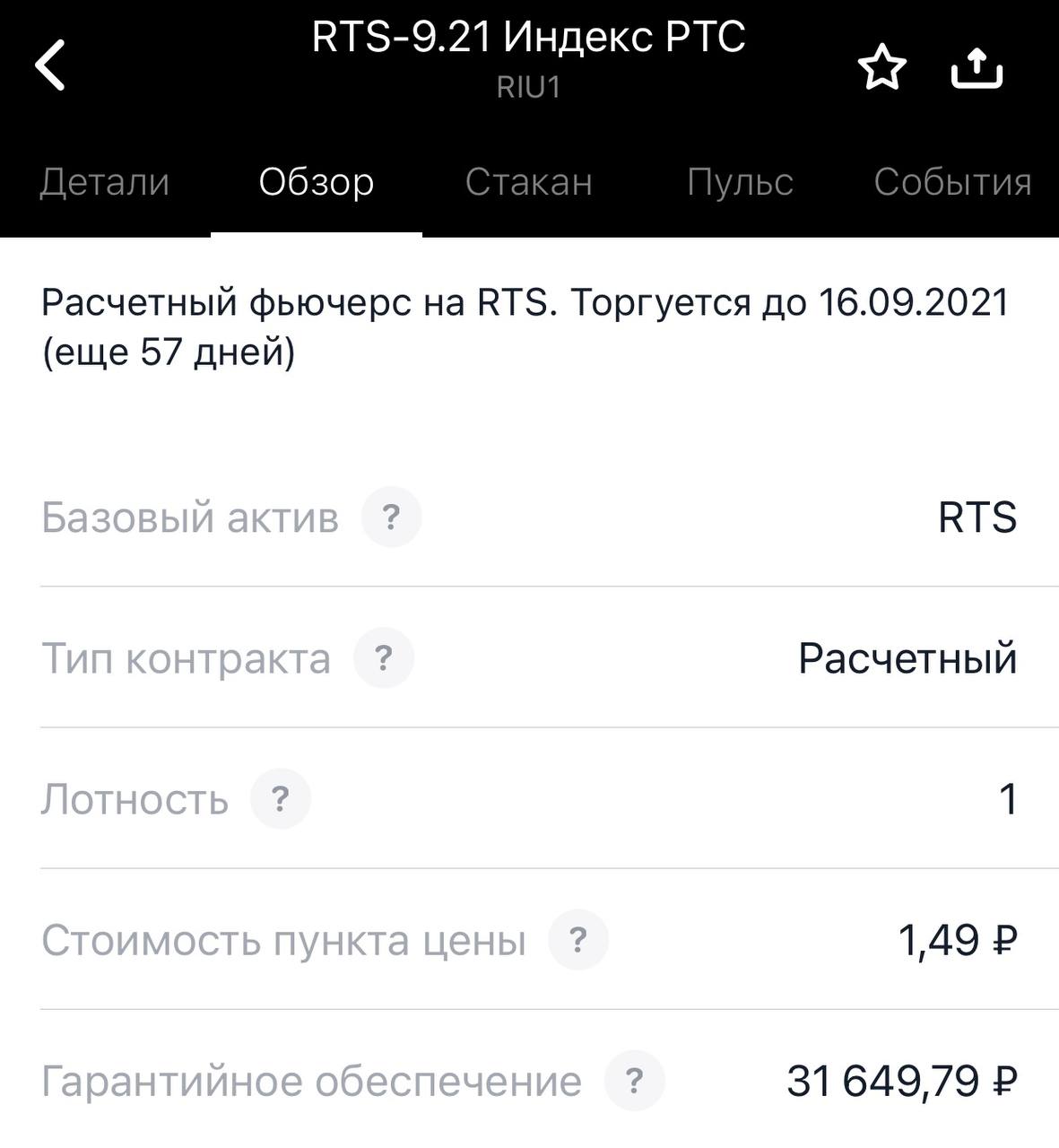

То есть при покупке фьючерса уплачивается только комиссия за сделку и замораживается ГО. Его размер можно уточнить на сайте Мосбиржи в карточке инструмента. Ниже представлены параметры фьючерса на индекс РТС с экспирацией в сентябре.

Допустим, что стоимость фьючерса на индекс РТС составляет ₽100 000, а ГО — ₽20 000. Получается, что на ₽100 000 можно приобрести не один, а целых 5 контрактов. Также стоит отметить, что размер ГО может меняться. Поэтому необходимо следить за состоянием своей позиции и уровнем ГО, чтобы брокер не закрыл вашу позицию принудительно в момент, когда биржа увеличила ГО, а у вас не хватает средств для поддержания сделки.

Контанго и бэквордация

Также при работе с фьючерсами стоит обратить внимание, что стоимость фьючерса обычно отличается от цены базового актива. Это происходит, поскольку участники торгов ожидают некие события, которые могут повлиять на стоимость базового актива.

Контанго — это ситуация, когда цена фьючерса выше цены базового актива. Бэквордация — обратная ситуация, когда цена фьючерса ниже цены базового актива. В случае бэквордации большинство инвесторов ожидают, что стоимость базового актива скоро упадет. Например, такое может быть в преддверии дивидендного гэпа, поскольку фьючерсы не дают право на получение выплат. Поэтому не стоит продавать фьючерс на определенную акцию в день отсечки, надеясь на то, что стоимость контракта завтра резко упадет. Дивидендый гэп уже заложен в цене.

По мере приближении даты экспирации цена фьючерса приближается к цене базового актива и в итоге сравнивается с ней.

Также о контанго и бэквордации говорят при сравнении цен фьючерсов с разными сроками экспирации. Ситуация, когда контракт с более поздней датой исполнения торгуется дороже фьючерса с более ранней датой экспирации, называется контанго. Обратная ситуация, соответственно, называется бэквордация.

Особенности торговли фьючерсами

1) Стоимость всех фьючерсов на Московской бирже отображается в пунктах. Для того чтобы посчитать стоимость контракта в рублях, нужно стоимость в пунктах разделить на шаг цены и умножить на стоимость шага цены.

Если базовый актив фьючерса рублевый, то и рублевая стоимость фьючерса равна его стоимости в пунктах. Например, фьючерс на акции Сбербанка стоит 30 000 пунктов, шаг цены и стоимость шага цены равны единице. Тогда стоимость контракта в рублях: 30 000 пунктов / 1 × 1 = ₽30 000.

Если же базовый актив валютный, то нужно еще учитывать влияние валютной переоценки. Предположим, что фьючерс на нефть марки Brent стоит 70 пунктов, шаг цены 0,01, а его цена — ₽7,5. Тогда стоимость контракта в рублях: 70 пунктов / 0,01 × 7,5 = ₽52 500.

Данные по шагу цены и его стоимости можно уточнить на сайте Мосбиржи в карточке инструмента.

Важно! Курс валюты фиксируется при расчете вариационной маржи два раза в день перед клирингом — в 13:45 и 18:44 мск.

2) В фьючерсах разные лоты. Например, 1 лот фьючерса на акции «Газпрома» включает в себя 100 бумаг компании, на акции Mail — 10, на «Норникель» — 1. Информацию по лотам также можно уточнить на сайте Мосбиржи.

Некоторые брокеры, например «Тинькофф», для удобства клиентов в своем приложении указывают эти данные (лотность, стоимость пункта цены, ГО).

3) Чтобы закрыть сделку по фьючерсам, нужно совершить операцию с контрактом, у которого такой же срок экспирации. Например, если вы купили фьючерс на акции Сбербанка со сроком исполнения в сентябре, то, чтобы закрыть сделку, вы должны продать именно этот инструмент. Если вы продадите фьючерс со сроком экспирации в декабре, то у вас будут два контракта — один в лонг (сентябрьский), а другой в шорт (декабрьский).

Преимущество и недостатки фьючерсов

Плюсы:

- Встроенное кредитное плечо за счет того, что не нужно платить полную стоимость контракта

- Низкие комиссии — обычно цена сделки за один контракт составляет ₽5-10

- Торговля в шорт без ограничений — брокер может не разрешить открыть короткую позицию по некоторым акциями, однако на фьючерсы такие ограничения не распространяются.

- Возможность хеджировать позиции. Например, если у вас есть акции «Сбера» и вы ожидаете, что они упадут, но не хотите их продавать, то можете открыть шорт по фьючерсу на акции «Сбера». Тогда прибыль от сделки по фьючерсу компенсирует потери от просадки акций.

Минусы:

- Торговля фьючерсами приносит как большую доходность, так и огромные риски. Если не пользоваться тейк-профитом и стоп-лоссом, то есть вероятность потерять свой депозит.

- Не получится «пересидеть» убыток. Если в акциях можно ждать, когда бумага отрастет и выйдет «в плюс», то с фьючерсами ситуация иная. Во-первых, потому что у контракта ограниченный «срок жизни», а во-вторых — из-за списаний вариационной маржи: вам придется либо пополнять счет, либо закрывать позицию.

Фьючерсы — сложный инструмент, который в основном предназначен для профессиональных игроков и опытных трейдеров. Торговать ими без подготовки крайне опасно. В этом материале была представлена общая информация по фьючерсам, но у этого инструмента есть много нюансов, которые не описать даже серией статей.

Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье. Подробнее

Фьючерсы для начинающих: Что это такое и как ими торговать?

Рынок фьючерсов в последние 20 лет является самым быстрорастущим финансовым сектором инвестиций в мире. В немалой степени это обеспечено широким выбором различных стратегий и высокой ликвидностью. Однако многим частным инвесторам рынок кажется слишком рискованным и сложным. Давайте разбираться, так ли это.

Фьючерс — это производный финансовый инструмент, контракт на покупку/продажу базового актива в определенную дату в будущем, но по текущей рыночной цене. Соответственно, предметом такого договора (базовым активом) могут выступать акции, облигации, товары, валюта, процентные ставки, уровень инфляции, погода и т.д.

Простой пример. Фермер посадил пшеницу. Цена на этот товар на рынке сегодня, условно, составляет 100 рублей за тонну. При этом со всех сторон поступают прогнозы, что лето будет хорошим, а урожай осенью — отменным, что неизменно вызовет рост предложения на рынке и падение цен. Фермеру совсем не хочется продавать зерно осенью по 50 рублей за тонну, поэтому он договаривается с неким покупателем, что гарантированно поставит ему 100 тонн зерна через 6 месяцев, но по нынешней цене в 100 рублей. То есть наш фермер таким образом выступает продавцом фьючерсного контракта.

Фиксирование цены товара, который будет поставлен через определенный срок, в момент заключения сделки — это и есть смысл фьючерсного контракта.

Производные финансовые инструменты появились вместе с торговлей. Но первоначально это был некий неорганизованный рынок, базировавшийся на устных договоренностях между, например, купцами. Первые контракты на поставку товаров в определенный момент в будущем появились вместе с письмом. Так, уже на клинописных табличках веков до н.э., которые были найдены при раскопках Междуречья, можно найти некий прообраз фьючерса. К началу 18 века в Европе появились основные виды производных финансовые инструменты, а рынки капитала обрели черты современных.

В России сегодня торговать фьючерсами можно на срочном рынке Московской биржи — FORTS, где одним из самых популярных инструментов является фьючерс на индекс РТС. Объем фьючерсного рынка во всем мире сегодня значительно превышает объем реальных торгов базовыми активами.

Компания БКС является лидером рынка по оборотам на срочном рынке FORTS. Зарабатывайте вместе с нами!

Технические детали

У каждого фьючерсного контракта есть спецификация — документ, закрепляемый самой биржей, в котором содержатся все основные условия данного контракта: — наименование; — тикер; — тип контракта (расчетный/поставочный); — размер (количество единиц базового актива на один фьючерс); — срок обращения; — дата поставки; — минимальное изменение цены (шаг); — стоимость минимального шага.

Так, фьючерс на индекс РТС сейчас торгуется под тиккером RIZ5: RI — код базового актива; Z — код месяца исполнения (в данном случае декабрь); 5 — код года исполнения контракта (последняя цифра).

Полную информацию по спецификации коротких кодов фьючерсов на срочном рынке FORTS можно посмотреть непосредственно на сайте Московской Биржи.

Фьючерсные контракты бывают «расчетные» и «поставочные». Поставочный контракт подразумевает поставку базового актива: договорились через 6 месяцев купить золото по определенной цене — получите, здесь все просто. Расчетный же фьючерс никакой поставки не предполагает. По истечению срока контракта идет перерасчет прибыли/убытков между участниками договора в виде начисления и списания денежных средств.

Пример: Мы купили 1 фьючерс на российский индекс РТС, предполагая, что к концу срока обращения контракта отечественный индекс вырастет. Период обращения закончился, или, как часто говорят, наступила дата экспирации (expiration date), индекс вырос, нам начислена прибыль, никто никому ничего не поставлял.

Срок обращения фьючерса — это период, в течение которого мы можем этот контракт перепродать или откупить. Когда этот срок заканчивается, все участники сделок с выбранным фьючерсным контрактом обязаны выполнить свои обязательства.

Фьючерсная цена — это цена контракта на текущий момент. В ходе жизни контракта она меняется, вплоть до даты экспирации. Стоит заметить, что цена фьючерсного контракта отличается от цены базового актива, хоть и имеет плотную прямую зависимость от нее. В зависимости от того, дешевле или дороже фьючерс, чем цена базового актива, возникают ситуации, называемые «контанго» и «бэквордация». То есть в сегодняшнюю цену закладываются некоторые обстоятельства, которые могут произойти, или же в целом настроение инвесторов по поводу будущего базового актива.

Преимущества торговли фьючерсами

– Трейдер получает доступ к огромному количеству инструментов, торгующихся на разных биржах во всем мире. Это дает возможности для более широкой диверсификации портфеля.

– Фьючерсы обладают высокой ликвидностью, что дает возможность для применения различных стратегий.

– Сниженная по сравнению с рынком акций комиссия.

– Основным преимуществом фьючерсного контракта является то, что вам не придется выложить столько денег, сколько пришлось бы при покупке (продаже) непосредственно базового актива. Дело в том, что при совершении операции вы пользуетесь гарантийным обеспечением (ГО). Это возвращаемый взнос, который биржа взимает при открытии фьючерсного контракта, другими словами — некий залог, который вы оставляете при совершении операции, размер которого зависит от ряда факторов. Нетрудно посчитать, что плечо, которое доступно при операциях с фьючерсами, позволяет увеличить потенциальную прибыль многократно, так как ГО чаще всего заметно ниже стоимости базового актива. Однако не стоит забывать и о рисках.

Важно помнить, что ГО не является фиксированной величиной и может изменяться даже после того, как вы уже купили фьючерсный контракт. Поэтому важно следить за состоянием своей позиции и уровнем ГО, чтобы брокер не закрыл вашу позицию в момент, когда биржа незначительно увеличила ГО, а дополнительных средств на счете вообще нет. Компания БКС предоставляет возможность своим клиентам воспользоваться услугой «Пониженное ГО». Доступ к торгам на срочном рынке предоставляется на терминалах QUIK или MetaTrader5.

Торговые стратегии

Одно из основных преимуществ фьючерсов — доступность различных торговых стратегий.

Первый вариант — хеджирование рисков. Исторически, как мы уже писали выше, именно этот вариант и породил данный вид финансового инструмента. Первым базовым активом были различные продукты сельского хозяйства. Не желая рисковать своим доходом, фермеры стремились заключить договоры на поставку продукции в будущем, но по оговоренным сейчас ценам. Таким образом, фьючерсные контракты используются как способ снижения рисков, путем хеджирования как реальной деятельности (производства), так и инвестиционных операций, чему способствует фиксация цены уже сейчас на выбранный нами актив.

Пример: сейчас мы наблюдаем значительные колебания на валютном рынке. Как защитить свои активы в периоды такой турбулентности? Например, вы знаете, что через месяц вы получите выручку в долларах США, и не желаете брать на себя риск изменения курса валюты в этот период времени. Для решения этой задачи можно использовать фьючерсный контракт на пару доллар/рубль. Допустим, вы ожидаете получить $10 тыс. и текущий обменный курс вас удовлетворяет. Для того чтобы захеджировать себя от нежелательного изменения курса, вы продаете 10 контрактов с соответствующей датой исполнения. Таким образом, происходит фиксация текущего рыночного курса, и при любом его изменении в дальнейшем на вашем счете это уже не отразится. Позиция закрывается сразу же после того, как вы получаете реальные деньги.

Или другой пример: У вас есть портфель из российских голубых фишек. Вы планируете держать акции достаточно долго, более трех лет с целью быть освобожденным от уплаты НДФЛ. Но в то же время рынок уже вырос достаточно высоко и вы понимаете, что вот-вот может случиться коррекция вниз. Вы можете продать фьючерсы на ваши акции или же весь индекс ММВБ в целом, застраховавшись тем самым от падения рынка. Если рынок снизится, то вы можете закрыть ваши короткие позиции во фьючерсах, нивелировав тем самым текущие убытки по имеющимся в портфеле бумагам.

Спекулятивные операции. Два основных фактора, способствующих росту популярности фьючерсов именно среди спекулянтов, — это ликвидность и большое «плечо».

Задача спекулянта, как известно, получить прибыль от разницы цены покупки и продажи. Причем потенциал по прибыли здесь максимальный, а сроки удержания открытых позиций — минимальные. При этом в пользу спекулянта еще и такой момент, как сниженная по сравнению с рынком акций, комиссия.

Арбитражные операции являются еще одним вариантом использования фьючерсов, смысл которого сводится к получению прибыли от «игры» на календарных/межтоварных/межрыночных спредах. Подробнее об арбитражных операциях.

Чтобы узнать больше о торговле фьючерсами, вы можете почитать книги — например, Тода Лофтона «Основы торговли фьючерсами». Кроме того, можно посетить различные вебинары для начинающих.

Торговля фьючерсами: с чего начать новичку?

- Что собой представляет фьючерс?

- Обучающие вводные видео

- Классификация контрактов

- Поставочный

- Расчётный

- Ключевые отличия фьючерсов от акций

- Торговые площадки: CME и FORTS

- США

- Россия

- Практическое пособие по торговле фьючерсами

- Где можно ознакомиться с полным перечнем фьючерсов?

- Принцип выбора фьючерса по дате. Чем они отличаются?

- Как инвесторы выбирают фьючерс по дате?

- Какие фьючерсы обладают наибольшей инвестиционной привлекательностью?

- Сколько можно купить фьючерсов на 1000/5000/10000 долларов без кредитного плеча?

- Пример

- Сколько можно купить фьючерсов на 1000/5000/10000 долларов с кредитным плечом?

- Торговый алгоритм

- Полезные рекомендации для начинающих инвесторов

- Серия видео для новичков и не только

- Итоги

Здравствуйте, уважаемые читатели блога! С каждым днем общеизвестные финансовые инструменты, такие как валютные пары или акции, становятся все менее привлекательными для частных трейдеров, которые работают с относительно небольшим капиталом. Безусловно, это ставит инвесторов в затруднительное положение. Впрочем, это еще не говорит о том, что онлайн трейдинг полностью исчерпал себя: чтобы снова вернуться в игру, достаточно просто пересмотреть определенные акценты и переключить свой взгляд на новые способы инвестирования. Отдельного внимания заслуживает трейдинг деривативами, а именно торговля фьючерсами. Собственно об этом мы сейчас и поговорим.

Что собой представляет фьючерс?

Фьючерс – это контракт, заключаемый между двумя инвесторами. Предметом соглашения является поставка актива в четко установленный срок и по предварительно согласованной стоимости. Биржа в такой торговой операции выступает одновременно в качестве посредника и регулятора.

Давайте попробуем еще раз разобрать, что такое фьючерс, но теперь уже простыми словами. Объясним на примере суть этого производного финансового инструмента. Предположим, что у вас есть 3 тонны зерна, однако в этом году ожидается рекордный урожай, что в итоге станет причиной снижения стоимости этого актива. Как застраховать себя от вероятного риска?

Достаточно заключить фьючерсный контракт, продав зерно по установленной цене. Представим, что на момент подписания соглашения стоимость еще не опустилась. Таким образом, если опасения оправдаются, то покупатель актива потеряет в деньгах, в то время как вы продадите зерно по максимально высокой цене.

Тем не менее, предложенный пример – это в большей степени теория, ведь частные инвесторы не торгуют зерном, они зарабатывают посредством совершения спекулятивных торговых операций. Торговля фьючерсами устроена таким образом, что каждый участник сделки сможет передать свои обязательства третьим лицам, что собственно и позволяет спекулировать, не дожидаясь фактической поставки актива. Не говоря уже о том, что есть специальные фьючерсные контракты, не предполагающие физическую поставку актива.

Обучающие вводные видео

Чтобы закрепить материал, обязательно посмотрите серию видео, которые познакомят вас с фьючерсами.

Классификация контрактов

Фьючерсы подразделяются на две категории: поставочный и расчетный. Естественно, что в зависимости от вида контракта изменяется технология торговли. Поэтому перед тем начать совершать торговые операции необходимо тщательно изучить характерные особенности обоих видов.

Поставочный

Суть поставочного фьючерса четкого выражена в самом названии дериватива. Он предполагает совершение сделки с реальной поставкой товара. Таким образом, по завершению срока обращения контракта покупатель должен получить актив по предварительно установленной цене. Соблюдение условий контролируется биржей, при нарушении правил сделки на участника накладывается штраф.

Расчётный

Расчетный фьючерс – кардинальная противоположность, ведь согласно условиям этого контракта фактическая поставка актива не предусматривается. Расчет между участниками производится исключительно в денежной форме.

Из всего сказанного выше можем сделать вывод, что поставочные фьючерсы используются в основном сельскохозяйственными и промышленными предприятиями, которые реально заинтересованы в покупке сырья или готового товара по оптимальной цене. В свою очередь, расчетные контракты используются инвесторами для совершения спекулятивных сделок.

Ключевые отличия фьючерсов от акций

Акция – это финансовый инструмент, представленный в виде законодательно утвержденного документа. Участники сделки с этой ценной бумаги наделены определенными обязательствами и правами. В свою очередь фьючерс – это дериватив, то есть производный инструмент, выраженный в форме контракта на поставку актива.

Таким образом, можно покупать фьючерсы на акции, фьючерсы на индексы, фьючерсы на нефть, золото и на другие активы. Тема торговли акциями для новичков и не только детально раскрыта в статье «Ценные бумаги и акции: никаких скидок и маркетинга, только биржа».

Торговля фьючерсами от работы с акциями также отличается тем, что контракты имеют встроенное кредитное плечо. Эта особенность в полной мере обуславливает тот факт, что фьючерсы являются едва ли не самым ликвидным инструментом. Ниже размещено видео, в котором подробно рассказывается о механизме работы кредитного плеча.

Торговые площадки: CME и FORTS

Преимущественно торговля фьючерсами осуществляется на американском и российском рынках, CME и FORTS соответственно.

Чикагская товарная биржа – одна из самых известных торговых площадок в мире. В 2013 году СМЕ поглотила не менее известные биржи NYMEX и CBOT. На американском рынке инвесторы покупают фьючерсы на международные активы, например на нефть Brent, акции известных эмитентов.

Чтобы начать работать на Чикагской бирже, инвестору необходимо подобрать брокера, который предоставлял бы подобную услугу. Внушительный размер гарантийного обеспечения на фьючерсах, пожалуй, является камнем преткновения, из-за которого российские инвесторы отказываются от выхода на американский рынок. Впрочем, некоторые брокеры предлагают максимально лояльные торговые условия.

Тут отдельное внимание следует уделить компании Just2Trade. Этот брокер предоставляет возможность торговать на американских биржах с минимальным депозитом в размере 200 долларов. Безусловно, это выгодное предложение. С другими условиями сотрудничества вы сможете ознакомиться, прочитав статью «Обзор брокера Just2Trade».

Открыть брокерский счет Just2Trade

Россия

Что касается российского рынка, то здесь безальтернативным лидером является биржа FORTS. Самые ликвидные инструменты этой торговой площадки – фьючерсы на акции Газпрома, на индекс РТС, а также на ведущие валютные пары. На отечественном рынке торговля фьючерсами для начинающих обычно подразумевает выбор в пользу акций Газпрома или Сбербанка. Конечно же, индекс РТС характеризуется большей ликвидностью, однако такая торговля сопровождается дополнительными трудностями, поэтому если у вас нет опыта, то лучше начать с чего-нибудь более простого.

Разумеется, что для торговли на срочном рынке FORTS также требуется брокер. Наиболее выгодные условия сотрудничества предлагает известная компания Церих.

- Во-первых, стоит отметить колоссальный опыт – фирма функционирует с 1995 года;

- Во-вторых, минимальный порог для входа на российский рынок составляет всего лишь 30 000 рублей;

- В-третьих, компания устанавливает минимальные комиссии.

Ознакомиться с дополнительными условиями сотрудничества каждый желающий сможет, прочитав полноценный обзор брокера Церих. В этой статье детально рассматривается история становления и развития компании, актуальные предложения по торговле на финансовых рынках, а также представлена наглядная инструкция по регистрации депозита.

Ниже вы можете посмотреть фрагмент вебинара, в котором объясняется разница между CME и FORTS

Практическое пособие по торговле фьючерсами

Собственно, вот мы и разобрались с основными теоретическими особенностями торговли фьючерсами. Однако на этом обучение не заканчивается, ведь чтобы стабильно зарабатывать, необходимо иметь в своем арсенале все необходимые практические навыки. Сейчас мы попытаемся полноценно ответить на самые распространенные вопросы, возникающие у трейдеров, которые собираются инвестировать денежные средства в торговлю фьючерсными контрактами.

Где можно ознакомиться с полным перечнем фьючерсов?

Естественно, что каждый трейдер начинает работу с того, что подбирает финансовые активы, которые в дальнейшем можно было бы включить в свой инвестиционный портфель. В статье «Инвестиционный портфель ценных бумаг» детально описано, что это такое, а также каких правил необходимо придерживаться в ходе формирования этого портфеля. Однако, где именно можно ознакомиться со списком доступных для торговли фьючерсных контрактов? Полный перечень размещен на официальном сайте биржи.

Рассмотрим процедуру поиска актива на примере Чикагской товарной биржи.

- Чтобы в дальнейшем найти необходимый контракт в торговой платформе, для начала следует определить тикер торгового инструмента. Предположим, нам необходимо найти золото.

- Открываем сайт биржи CME Group

- После этого следует открыть раздел «Trading»-«Products». Среди появившихся подразделов выбираем «Metals»

- В графе «Precious» вы увидите контракт на золото, обозначается он следующим образом «GC Gold»

- Открываем дательную информацию по фьючерсу на золото. В частности необходимо отыскать ссылку на спецификацию этого контракта

Эта ссылка вам еще не один раз понадобится в ходе трейдинга. Дело в том, что в такой таблице собрана универсальная информация по контракту, в том числе и тикер инструмента, в данном случае это GC.

Эта ссылка вам еще не один раз понадобится в ходе трейдинга. Дело в том, что в такой таблице собрана универсальная информация по контракту, в том числе и тикер инструмента, в данном случае это GC.

Если какой-то раздел таблицы вам будет непонятен, воспользуйтесь машинным переводом Google:

Если вам неудобно смотреть информацию через биржу, воспользуйтесь сайтом rjobrien.com . На нем вы можете посмотреть:

- спецификацию контактов ;

- список символов ;

- фьючерсный календарь и прочую полезную информацию.

Принцип выбора фьючерса по дате. Чем они отличаются?

В спецификации каждого контракта зафиксирован срок экспирации фьючерса. Как только происходит исполнение контракта, осуществляется расчет фактического результата торговой операции, то есть продавец получает деньги, а покупатель актив. В торговле фьючерсами закрытие сделок производится по централизованному принципу посредством экспирации абсолютно всех открытых позиций. Также по некоторым инструментам можно увидеть, что осуществляется торговля несколькими контрактами на один актив, естественно, что срок поставки также отличается.

Дата исполнения обозначается буквой, а год — цифрой. Система условных обозначений унифицирована, то есть она используется абсолютно на всех биржах, на которых торгуются фьючерсы. Дата экспирации изменяется в зависимости от базового актива. Например, исполнение фьючерсов на индексы и валюты происходит в начале третьей недели марта, июня, сентября или декабря. Как правило, это 20 или 21 число.

Как инвесторы выбирают фьючерс по дате?

Все зависит от используемой торговой стратегии. Условно контракты подразделяются на долгосрочные, краткосрочные и среднесрочные. В зависимости от собственных предпочтений трейдер отдает преимущество тому или иному виду. Ниже вы можете посмотреть видео, в котором очень кратко рассказывается о том, как правильно читать спецификацию фьючерсов на CME.

Какие фьючерсы обладают наибольшей инвестиционной привлекательностью?

Частично эта тема уже затрагивалась ранее на примере российского срочного рынка FORTS. Впрочем, принцип остается неизменным, даже если речь идет и об американских торговых площадках. Наибольшей волатильностью и ликвидностью всегда обладают популярные индексы: РТС, Dow Jones, S&P и прочие. Однако опять-таки, стоит сделать акцент на том, что только опытные трейдеры понимают, как торговать фьючерсами этого калибра.

Популярные валютные пары также не особо уступают индексам в плане ликвидности и волатильности, но при этом они более просты для восприятия. Речь идет о таких активах как EUR/USD, AUD/USD, GBP/USD, CHF/JPY. В основном, всегда просматривается спрос на валюты с долларом. Естественно, что волатильность актива непосредственным образом зависит от действующей торговой сессии. Всегда можно пойти наиболее простым путем и приобрести фьючерс на акции популярного эмитента. Если в России «Голубыми фишками» можно назвать Газпром или Сбербанк, то в США это Google, Apple, Intel и прочие известные корпорации. Также беспроигрышным вариантом станет торговля фьючерсами на драгоценные металлы, в особенности на золото.

В видео рассказывается о пяти самых популярных фьючерсах в США.

Сколько можно купить фьючерсов на 1000/5000/10000 долларов без кредитного плеча?

Чтобы ответить на эти вопросы, нужно рассмотреть конкретный пример. Сначала необходимо разобраться с тем, каким образом формируется стоимость одного фьючерсного контракта? В первый день обращения инструмента цена назначается организатором торговли – биржей. В дальнейшем, котировки фьючерсов изменяются под давлением спроса и предложения.

Клиринг – списание, а также начисление ВО (вариационная маржа) осуществляется ежедневно 5 раз в неделю, кроме праздников и выходных. Следовательно, прибыль и убыток просчитываются также ежедневно, а не только в период продажи торгового инструмента. В момент открытия торговой операции на счету инвестора замораживается определенная сумма денег, она будет недоступна до тех пор, пока инвестор является держателем этого контракта.

На сайтах бирж можно найти сложные и запутанные залоговые таблицы, новичку крайне тяжело интерпретировать их. Поэтому лучше воспользоваться сайтом-помощником rjobrien , на котором размещена сводная таблица маржинальных залогов. Альтернативный источник — сайт tradeinwest ( спецификация фьючерсов , маржинальные требования ).

Пример

В качестве примера используем все тот же фьючерс на золото, который находится в разделе CMX. Посмотрите в колонку «Spec Init», в которой отображена начальная маржа. Пусть этот параметр равен 10,125$. Это значит, что для покупки и стабильного трейдинга такого контракта инвестору потребуется депозит в размере как минимум 12 000-13 000 долларов.

В следующей колонке отображены параметры поддерживающей маржи, в нашем случае это сумма 7,500$. Если на депозите будет средств менее указанной суммы, произойдет так называемый Маржин Колл. Соответственно, придется либо провести фиксацию убытков или же внести на депозит дополнительные средства.

Что касается комиссий, то здесь все зависит от брокера. При сотрудничестве с компаниями, которые были предложены ранее, инвестор сможет неплохо сэкономить на комиссионных издержках. Приведу также таблицу с условиями крупных брокеров.

Разбор: что такое фьючерсы и как использовать их для биржевых инвестиций

В нашем блоге мы много пишем об устройстве современных бирж и появляющихся новых инструментах инвестирования, вроде структурных продуктов, модельных портфелей или ETF. Но большой популярностью пользуются и проверенные опытом инструменты – такие как фьючерсы и опционы.

Именно о фьючерсах поговорим в сегодняшнем материале: как появился этот финансовый инструмент, для чего он нужен, и как работает на современных биржах.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, это нужно учитывать. Для совершения операций с активами, о которых идет речь в этом топике, вам понадобится брокерский счет, открыть его можно онлайн. Вы можете отладить свою стратегию торговли с помощью тестового доступа с виртуальными деньгами.

Как появились фьючерсы

Идея заключать контракты на поставку некоторого товара в будущем по определенной цене, оговариваемой сейчас, казалась достаточно очевидным способом минимизации рисков сотни лет назад. Поэтому и заключали подобные сделки в разных странах.

Первая биржа, на которой осуществлялись торги фьючерсами, и существование которой документально подтверждено, была основана в 1710 году в Японии – это были фьючерсы на рис.

Гравюра с изображением торгов на рисовой бирже в Японии

На Западе фьючерсами в том или ином виде торговали и в средние века, но первая официальная биржа появилась в Лондоне в 1877 – она называлась London Metals and Market Exchange.

В США же первая торговая площадка для использования фьючерсов появилась в 1848 году, и называлась она Chicago Board of Trade (CBOT). Здесь в основном продавали зерно или скот – фермеры со Среднего Запада приезжали в Чикаго и продавали свой товар дилерам.

Весь этот процесс был сопряжен с большим количеством рисков – перевозить товары, особенно в зимнее время, было непросто, они часто портились. Кроме того, из-за долгого пути возникали ситуации непредсказуемого спроса – когда-то в городе было не так и много торгующих зерном и скотом фермеров, а иногда происходил наплыв продавцов, и цены резко падали.

Фьючерсы помогли решить эти проблемы. Схема могла быть следующей: фермер продает купцу зерно в конце осени или ранней зимой, которое тот должен хранить до тех пор, пока не станет возможна его транспортировка, например, по реке. При этом никто не отменял риск падения цены за зиму. Чтобы защититься себя от этого, торговцы, купившие зерно, отправлялись в Чикаго и заключали там контракты с переработчиками на поставку зерна уже весной. Таким образом они гарантировали себе и покупателей, и приемлемую цену за зерно.

Как фьючерсы работают сейчас

Сегодня фьючерсный контракт – это обязательство купить или продать определенный актив (его называют базисным) по определенной цене в определенную дату в будущем. При этом каждый фьючерсный контракт характеризуется количеством базисного актива (напр. штук акций), датой исполнения контракта (датой экспирации) и, собственно, ценой (цена страйк), по которой покупатель соглашается купить базисный актив, а владелец продать.

Таким образом, продавец обязуется продать определенное количество базисного актива в будущем по определенной цене, а покупатель, по наступлению этого времени, купить его по оговоренной цене. Гарантом сделки выступает биржа, которая берет с обоих участников сделки страховые депозиты.

Базовым активом могут быть:

- Определенное количество акций (фьючерсы на акции);

- Фондовые индексы (индексный фьючерс);

- Валюта (валютный фьючерс);

- Товары, торгующиеся на биржах, например, нефть (товарный фьючерс).

- Процентные ставки (процентный фьючерс).

Торги фьючерсными контрактами проходят на биржах, в соответствующих срочных секциях. Например, срочный рынок есть и на Московской бирже. Чтобы купить или продать фьючерсы инвестору понадобится брокерский счет и торговый терминал.

Существует два вида фьючерсов – расчетные и поставочные. Как ясно из названия последних, в этом случае при наступлении даты экспирации контракта, осуществляется поставка базисного актива (например, валюты или товара типа нефти).

Если такая поставка не подразумевается, то мы имеем дело с расчетным фьючерсом. В этом случае в момент его экспирации стороны сделки получаются разницу между ценой заключения контракта и расчетной ценой в день экспирации, умноженную на количество имеющихся контрактов. Фьючерсы на индексы относятся как раз к расчетным, поскольку их поставить невозможно.