Деноминация рубля — что это такое и каковы ее цели, причины

С понятием деноминация валюты мы сталкиваемся крайне редко и это хорошо. Взрослое поколение наверняка помнит 1998 г, когда был объявлен дефолт, а также произошла деноминация рубля (убрали 3 нуля). Те времена были не простые для каждого гражданина.

В этой статье мы рассмотрим чем может быть вызван этот процесс, насколько это опасно для экономики и что делать обычному физическому лицу в такое время.

1. Что такое деноминация рубля простыми словами

Деноминация происходит в результате денежной реформы, ёё должны подготовить и утвердить. Обычно об этом процессе известно заранее.

Выбор времени проведения денежной реформы крайне важен. Если это сделать не в подходящее время, то это может даже усугубить ситуацию в стране. Поэтому деноминацию проводят после снижения инфляции до разумных пределов (5-10% в год).

Важно выбрать длительный период перехода. Невозможно всему населению обменять старые деньги на новые за пару дней. На обмен выделяют несколько лет. Причём безопаснее всего просто изымать старую денежную массу из торгового оборота по мере поступления денег в кассы банков.

Не надо путать понятие “деноминация” и девальвация. Последнее означает обесценивание валюты.

2. Цели деноминации денег

Если кто-то уверен, что деноминация это очень плохое явление, то он ошибается. Цели весьма благие:

- Укрепление национальной валюты. После обновления системы к новой валюте больше доверия, поэтому её устойчивость повышается.

- Упрощение способов расчёта. Населению проще идти в магазин потратить тысячу рублей, чем миллионы.

- Сокращение расходов на эмиссию денег.

- Выявлять скрытые доходы населения. Поскольку обмен средств имеет временные рамки, то хочешь не хочешь, а все свои запасы придётся обменивать.

- Снижение инфляции.

Таким образом, населению становится гораздо легче считать деньги, когда они исчисляются не миллионами и миллиардами, а более привычными числами.

Деноминация происходит обычно после каких-то гиперинфляционных процессов или проще говоря: после сильных кризисов в стране, когда национальная валюты обесценивается в несколько раз.

3. История деноминаций валюты в разных странах

1. СССР (1922 год). Обмен старых рублей на новые по курсу 10000:1.

2. Германия (1923 год). Обмен немецкой марки 1000000000000:1. В тот момент экономика Германии переживала жесточайший кризис, когда деньги обесценивались в день на 100% и более процентов.

3. СССР (1947 год). Обмен 10:1.

4. СССР (1961 год). Еще один обмен 10:1.

5. Израиль (1985-1986 год). Обмен старых шекелей на новые из расчета 1000:1.

6. Польша (1985 год). Старые злотые обменяли на новые из расчета 10000:1.

7. Турция (1995 год). Обмен старых лир на новые по курсу 106:1.

8. Украина (1996 год). Карбованцы были заменены гривнами из расчета 100000:1.

9. Россия (1998 год). Обмен рублей в соотношении 1000:1.

10. Зимбабве. В 2006 году 1000:1, в 2008 году 1010:1, в 2009 году 1012:1.

11. Беларусь (2016 год). Обмен старых белорусских рублей из расчета 10000:1.

4. Плюсы и минусы деноминации

Основную выгоду от реформы получает государство. Население выигрывает лишь частично.

- Уменьшаются затрат на печатание;

- Упрощаются расчёты;

- Снижение инфляции;

- Уменьшение количества купюр;

- Упрощение отчетности для всех;

- Создание новых средств защиты от фальшивых денег;

- Округление цен чаще всего происходит в большую сторону;

- Сложно старому поколению привыкнуть к новым деньгам;

- Затраты на печатание новой валюты;

5. Грозит ли России деноминация рубля в 2021/2022

После обвала рубля 2014-2015 гг. население стало часто интересоваться вопросами будущего экономики страны и сбережения средств. И почему-то их очень стало волновать вопрос деноминации рубля.

Как считают эксперты, девальвации рубля в 2021/2022 г. не будет. И даже в ближайшие годы вряд ли она будет, поскольку в этом нету никакой необходимости. Рубль справляется со своей задачей, деньги не исчисляются миллионами, а уровень инфляции находится на докризисном уровне. Наблюдается медленный рост ВВП.

Плюс к тому же переход к новым деньгам это затратное дело, а в периоды экономических сложностей это не самое лучший вариант траты государственного бюджета.

Смотрите также видео “что такое деноминация”:

Деноминация – «валютные ножницы» и какие последствия для всей страны и каждого жителя

Деноминация – один их возможных периодов в жизни валюты той или иной страны, когда деньги «сокращаются» – если быть точной, то сокращается их номинал, избавляясь от лишних нулей. Одна из задач процесса – сделать так, чтобы жители не были «миллионерами», которые ничего не могли себе позволить, а улучшили благосостояние.

Гиперинфляция, девальвация, дефолт – эти слова несут в себе действительно негативные последствия. В этой статье уделю внимание ситуации, когда купюра в тысяча рублей может оказаться с номиналом 1 рубль и подумаю, какие перспективы такого явления в России.

Оглавление:

Что такое деноминация простыми словами?

Продолжаю говорить о сложных понятиях простыми словами, и сегодня рассматривая деноминацию, буду обращать внимание на ее ключевые особенности. Фактически, это ситуация, когда снижается номинальная стоимость валюты после ее гиперинфляции и появляются новые номиналы. Процедура тесно связана с реформами в сегменте экономики, что проводятся в государстве. Иногда это называют «урезанием денег».

Деноминацией правительство как бы регулирует рост цен; она представлена в пропорциональном соотношении, например1000:

- Купюра в 5 тысяч превращается в 5 рублей;

- кредит в 100 тыс. в 1000.

Ситуация чаще всего наступает, когда процент инфляции за год равен свыше 200%, то есть перешел в сегмент гиперинфляции. Эти понятия стоит тесно рассматривать между собой, а что такое инфляция и как ее определить после прочтения статьи может каждый.

Причины проведения деноминации

Прежде всего, это реформы правительства, но глобальной причиной является финансовой кризис. Если посмотреть на страны, которые столкнулись с кризисными явлениями, в деноминациях государство кратко уменьшало номинал валюты и цены на товары. В большинстве стран было очень неспокойно. Экономисты и эксперты выделяют 2 группы факторов возникновения.

К внешним относят:

- мировой кризис, привязку национальной валюты к доллару, евро;

- война с внешними врагами;

- потеря ряда территорий.

Говоря о внутренних причинах, можно остановиться на таких:

- рискованная стратегия экономического развития;

- конфликты внутри страны;

- природные или техногенные чрезвычайные ситуации;

- нестабильная политическая «погода».

Для того чтобы понять причины обесценивания денег как таковых, стоит изначально узнать, что такое девальвация и для каких стран характерна.

Реформа в СССР 1961 года

В СССР это была уже 3 подобная реформа, после 1922 и 1947 годов. Когда была деноминация рубля практически 60 лет назад, партийное правительство ее назвало «самой гуманной в истории». Коэффициент 10:1. Интересный аспект реформы в том, что хоть валюту и поменяли, а вот мелкие 1, 2, 3-х копеечные монеты оставили и их стоимость не снизилась. Инновации не коснулись 5, 10 и 15-копеечных монет. В выигрыше остались те, кто копил именно в «металлической валюте». Правительство в рамках реформы выпустило циркуляр, в котором запрещало менять бумажные деньги на монеты в банках.

Деноминация в России 1998 года

Наглядно можно увидеть, как уменьшается номинал денег. Яркое обесценивание денег в России наблюдали в 1998 году, когда купюры были заменены с меньшим количеством нулей. Коэффициент составил 1000:1, то есть банкнота в 50 тыс. рублей превратилась в 50 рублей. Обмен можно было производить до 2003 года. Сама идея была неплоха, но при этом неверная ее реализация спровоцировала дефолт: рубль, как национальная валютная единица, обесценился в 2 раза, хоть денежный эквивалент и был изменен.

Деноминация в Беларуси 2016 года

Беларусь и ее деньги также попали под такую реформу. 10 тыс. национальных рублей были приравнены к 1 рублю с 1 июля 2016 года. Для страны это не первый опыт, первый же был в 1992 году, когда появились «зайчики», «белки», «зубры» – как их только не называли. Только представьте: к купюре мысленно добавляли ноль, и это послужило причиной для того, что в 1994 году официально были введены другие деньги.

В 2000-х годах из «миллионных купюр» забирали три нуля. Согласно реформе 2016 года (к слову, Александр Лукашенко еще за 3 года до этого заявил, что новые деньги напечатаны и лежат на складе) появились новые купюры: 5, 10, 20, 50, 100, 200 и 500 рублей, и восемь номиналов монет – 1, 2, 5, 10, 20 и 50 копеек. 1 и 2 рубля выполнены в металлическом виде.

Процесс проведения деноминации

Реформа системы проходит поэтапно, как правило, на протяжении 6-12 месяцев, при этом денежный оборот прежними купюрами в это время разрешен. Предлагаю ознакомиться с основными этапами и их ключевыми особенностями.

Этапы деноминации и их аспекты

| Этап | Что происходит? |

|---|---|

| Принятие решения | Правительство принимает решение и публикует это в официальной прессе с уточнением дат проведения реформы. |

| Проведение экономических экспертиз | Изучается рынок, потребительская способность и определяется коэффициент деноминации, который кратен 10. |

| Подготовка валюты | Монетный двор печатает новые деньги. |

| Постепенный вывод из оборота старых купюр | Во время инкассации деньги старого образца изымаются, а выдаются новые, в том числе, и монеты. |

Перспективы новой деноминации в России

В последнее время в СМИ все чаще говорится о возможной деноминации рубля в России, что может произойти в 2019 году или уже в 2020; последние новости для каждого из нас не сильно утешительны. С одной стороны, расчёты станут более простыми, но с другой, есть острый вопрос: сможет ли государство удержать рост цен и курс рубля по отношению к доллару. Санкции играют в этом процессе далеко не последнюю роль. Пока что из тех, кто открыто «За!» такой процесс – Владимир Жириновский, предлагающий провести деноминацию с коэффициентом 10:1.

Часто говорят о двух понятиях параллельно: девальвация и деноминация, так в чем же разница между ними? Первое, это обесценивание денег: в том году на 1000 рублей вы могли купить сэт роллов и суши, в этом лишь половину порции роллов «Калифорния». Деноминация предусматривает снижение цен за счет выпуска новых валют в урезанном номинале. И обесценивание, и «урезание» валюты может спровоцировать или проявиться, как следствие стагнации – застоя в экономическом развитии. В США это был период 30-х годов – «Великая депрессия». Показательный факт: официально деноминация доллара никогда не проводилась. Но это не означает, что валюта не обесценивалась в некоторых странах. Самая крупная купюра евро 500, доллара – 100, что также говорит о распределении ролей на мировом рынке экономики.

Подводя итог, скажу: глобально это может вылечить экономику, но при правильном подходе, но, как правило, деноминация обесценивает потребительскую способность и дефолт неизбежен. Стоит обратить внимание на плюс ситуации: из оборота выводятся деньги, которые могли быть полученные незаконным путем и упрощаются денежные расчеты. Когда будет деноминация в России – официальных данных нет, но при этом почему-то многие думают, что «урезанные» деньги уже напечатаны и лежат на складе по примеру Белоруссии. Если же рубль не укрепиться к доллару, то, возможно, опыт 20-летней давности будет повторен. Желаю, чтобы деноминация, если и произойдет, то была безболезненной и плавной, а цены действительно стали ниже, но при этом потребительская способность каждого из нас не упала.

Что такое деноминация: причины, цели, этапы и последствия проведения

Иногда из уст членов правительства и уважаемых экономистов на граждан сыпятся иностранные слова: девальвация, деноминация, дефолт и др. Возникают самые страшные ассоциации с кризисом, бедностью и прочими напастями.

Но мы для того и собрались на страницах нашего блога, чтобы сначала разобраться в экономической терминологии, а потом уже паниковать. И сегодня узнаем, что такое деноминация, зачем ее проводят и чем все это грозит населению.

Деноминация: понятие и причины проведения

Деноминация представляет собой технический процесс, при котором происходит изменение номинальной стоимости денежной купюры или, другими словами, лишение ее нулей. Например, на купюре было написано 10 000, а стало – 10.

Термин имеет латинское происхождение и переводится как переименование. Нулей лишаются не только купюры, но и ценники в магазинах, зарплаты, налоги и прочие инструменты, имеющие денежную оценку. При своевременном и грамотном проведении никаких негативных последствий этот процесс не несет, даже наоборот. Но об этом позже.

Главная причина изменения номинальной стоимости денег – экономический кризис, который может быть вызван следующими моментами.

- Военные действия внутри страны или за ее границами.

Так случилось в Германии после Первой мировой войны. Она потерпела поражение. Смена власти, территориальные потери, уход иностранных инвестиций, выплата репараций победителям, обескровливание экономики. Все это привело к гиперинфляции в стране. Посмотрите фотографии. Люди за зарплатой приходили с чемоданами и коробками.

В 1923 году в Германии правительство провело деноминацию 1 трлн:1.

В Советской России в 1922 году после Гражданской войны обменивали старые деньги с коэффициентом 10 000:1.

- Мировой финансовый кризис.

В этом случае страдают в первую очередь слабые экономики, зависящие от внешних рынков.

- Безграмотное управление экономикой.

Из новейшей истории можно привести пример Зимбабве. Посмотрите на инфляцию в этой стране до 2009 года, которая всего лишь 40 лет назад считалась вполне благополучной. Пришлось удалить 12 нулей с купюр, но это ни к чему не привело. В конечном итоге страна отказалась от собственной валюты.

| 2004 год | 2005 год | 2006 год | 2007 год | 2008 год |

| 132,75 % | 585,84 % | 1 281,11 % | 100 % | 231 150 888,87 % |

- Политическая нестабильность.

- Природные катаклизмы.

Два последних фактора тоже в полной мере относятся к Зимбабве.

Все вышеперечисленное приводит к замедлению развития экономики, ее стагнации. Покупательная способность национальной валюты падает, растет инфляция. Но в таких условиях проводить деноминацию не имеет смысла. Техническое удаление нулей не спасет.

Экономисты утверждают, что целесообразно запускать этот процесс только при относительной стабилизации. В этом случае он даст положительный эффект.

Часто путают деноминацию и девальвацию. Это разные понятия. Девальвация – это ослабление местной валюты по отношению к иностранной (доллару, евро и другим).

Многие страны в своей истории пережили деноминацию. Некоторые и не по одному разу. В СССР, кроме 1922 года, она была еще в 1947 году после войны, в 1961 году. Последняя деноминация рубля в России произошла в 1998 году. К сожалению, это привело к усугублению кризиса. Момент был выбран неудачный.

Цели и процедура проведения

Цели проведения деноминации:

- Снижение затрат на эмиссию банкнот. Требуется выпуск меньшего их количества, а за счет повышения качества увеличивается и срок службы. Одни только транспортные расходы чего стоят при доставке купюр, когда ценники в магазинах с 10 или 12 нулями.

- Повышение удобства расчетов наличными. Выше скорость, меньше ошибок, легче кошельки.

- Учет скрытых накоплений граждан в тумбочке или под матрасом. Эти деньги все равно придется достать и обменять.

- Укрепление национальной валюты. Но не всегда эта цель достигается. Может быть и обратный эффект.

- Повышение степени защиты банкнот и улучшение их внешнего вида.

В некоторых случаях правительство может ввести дополнительные условия для выявления неучтенных доходов. Например, при обмене крупных сумм денег нужно будет показать документы, которые раскрывают источник их происхождения.

Рассмотрим этапы процедуры:

- Официальное сообщение с оглашением коэффициента пересчета и сроков. Условия могут быть разными. Например, обмен в течение нескольких дней или лет.

- Печатание новых купюр, как правило, с повышенной защитой и лучшего качества.

- Постепенное изъятие из торгового оборота старых денег или обмен на новые купюры при личном посещении банка.

Положительные и отрицательные последствия

Нас в первую очередь интересуют последствия деноминации для простых граждан.

- Упрощение расчетов и повышение скорости. Согласитесь, легче и быстрее считать сдачу, когда она не с 10 нулями.

- Уменьшение физического количества денежных знаков в кошельках граждан и кассовых аппаратах магазинов. Представьте ситуацию, когда за зарплатой вы приходите с тележкой или чемоданом. И это не выдуманные кем-то истории. Так было в Германии и Зимбабве.

- Паника. Вспомним 1998 год. Деноминация прошла, а серьезный кризис начался. Поэтому если правительство объявит об очередном обмене, то главная опасность – недоверие населения. Начнут скупать валюту и дорогостоящие товары, запуская девальвацию и инфляцию. В этом случае очень важна мощная разъяснительная кампания, чтобы сгладить негативные последствия.

- Округление ценников. Представьте, что раньше товар стоил 570 руб. При обмене 1 000:1, он станет стоить не 0,57 руб., а, скорее всего, 60 копеек.

- Психологические моменты. Люди первое время могут путаться в магазинах, а нечестные продавцы этим пользоваться. Или будут бояться не успеть обменять, тогда возникнут очереди в банках. Еще одна опасность – потратить больше, ведь ценники маленькие, и кажется, что теперь можно себя не ограничивать.

- Возможны проблемы при совершении операций в банкоматах, оплате через интернет. Элементарно могут не успеть перенастроить программное обеспечение.

Что делать с деньгами при деноминации? Во-первых, не поддаваться панике. Сколько я уже слышала историй от своих знакомых, которые то доллары по 150 руб. накупили, а потом через месяц курс снизился до 65, то все деньги в автомобиль вложили, а он обесценился сразу на 20 % после выезда из автосалона.

Во-вторых, внимательно прочитайте или послушайте правила обмена. Возможно, вообще не придется никуда идти. Деньги постепенно выйдут из обращения путем изъятия их из торгового оборота.

В-третьих, не устаю повторять главное правило инвестора и просто финансово грамотного человека – диверсификация. Не храните сбережения в одной корзине.

Когда следующая?

Эксперты утверждают, что в ближайшие годы не ожидается. Нет предпосылок:

- Объем наличных денег в стране неуклонно снижается. По состоянию на 1 февраля 2020 года по данным Центробанка он составил всего 19,66 % от общего объема денежной массы.

- Эмиссия новых банкнот – мероприятие затратное. Сейчас есть более важные статьи бюджета, которые нуждаются в финансировании.

- Инфляция в экономике небольшая, и даже ожидаемое ее увеличение в 2020 году все равно далеко от кризисных значений.

- Прогнозируется не большой, но все-таки рост ВВП. Золотовалютные резервы увеличиваются, долг государства снижается.

Заключение

Я считаю, что бояться деноминации смысла нет. Если мы живем и работаем в этой стране, то будем вынуждены пользоваться деньгами и с 10, и с 2 нулями. Это касается и любого другого государства. Мы все равно никак не сможем повлиять на принятие правительством решения изменить номинальную стоимость денег.

Как себя обезопасить? Переходить на безналичную форму оплаты, делать сбережения в разных инвестиционных инструментах и разных валютах.

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.

Облигации: доходнее вклада, надежнее акции

Как это работает

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Впрочем, мир облигаций гораздо богаче «народных» ОФЗ, и чтобы ими торговать, не нужно ходить в банковский офис, а достаточно открыть брокерский счет . Причем, зачастую, те же банки обещают по выпущенным ими облигациям гораздо большую доходность, чем по своим же депозитам. Но чтобы правильно выбрать бумагу, нужно знать детали.

Облигации против акций: что выбрать

Строго говоря, выбирать и не нужно.

Облигация — это ценная бумага , дающая право своему владельцу на получение заранее определенных сумм в оговоренные сроки. Покупая облигацию, инвестор фактически отдает деньги в долг под некоторый процент. У этих выплат есть фиксированный размер и срок. И то, и другое эмитент должен выплатить по закону.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

Из чего сделана облигация

У облигации есть три основных параметра:

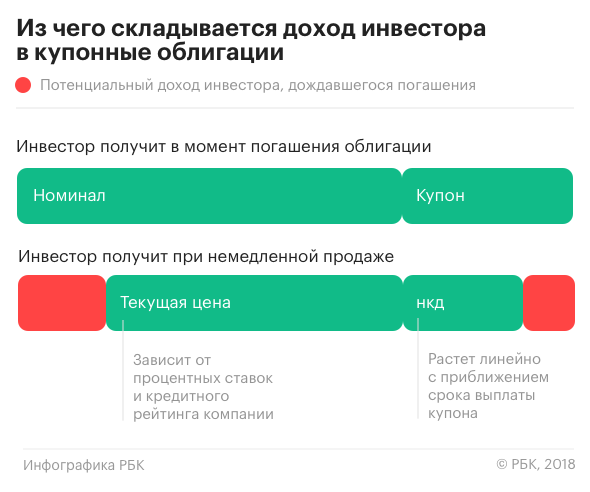

- номинал: сумма, которую эмитент обязуется выплатить владельцу облигации в конце срока ее действия. Выплата номинала называется погашением облигации.

- купон: плата эмитента за право пользования деньгами владельца облигации до погашения. Измеряется в процентах к номиналу. Эмитент выплачивает купоны раз в полгода или раз в год.

- дата погашения: дата, когда эмитент облигации полностью рассчитается с инвестором, т.е. выплатит номинал и последний купон.

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

- текущая доходность — это отношение ближайшего купона к текущей цене. Если в нашем примере эмитент платит купон 10% от номинала (т.е. 100 руб.), а облигация продается по 1000 руб., то текущая доходность облигации равна 100 руб. / 1000 руб. * 100% = 10%.

- доходность к погашению — отношение к текущей цене всех будущих платежей (купонов и выплаты номинала в дату погашения). Измеряется в процентах годовых, поэтому от текущей доходности отличается не кардинально. Подходит для принятия долгосрочного инвестиционного решения.

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

- Надежность эмитента. Основной риск инвестора, вложившегося в облигации — если дела у компании пойдут плохо, и она не сможет обслуживать долг, то есть вовремя выплатить купоны и номинал. Просрочка с выплатой называется дефолтом. Если эмитент банкротится, можно потерять значительную часть вложенных в облигации средств. За такой риск инвесторы требуют повышенной доходности. Если бумага обещает подозрительно большую доходность (например, 50%) — с эмитентом что-то не так. Надежность обычно определяют по кредитному рейтингу, которые рассчитываются специальными агентствами.

- Спрос на деньги. У денег, как ни странно, тоже есть «цена» — это процент, под который инвестор готов их одолжить, а эмитент облигаций — занять. Например, если свободных денег в экономике много, эмитенты смогут продать (разместить) облигации по более низкой ставке купона. Понять, много ли денег в экономике, можно в том числе по движению ключевой ставки, которую определяет Центробанк, по ставкам кредитования и депозитов. Цена облигаций движется в противоположном направлении по отношению к ставкам денежного рынка. Причина в фиксированном купоне. Представим себе в примере с нашей 1000-рублевой облигацией и 100-рублевым купоном (доходность 10%), что ставки по депозитам снизились с 10% до 8%. Держатели депозитов начнут искать более выгодный способ вложения капитала и обратят внимание на нашу бумагу. Спрос на нее вырастет, вырастет цена в рублях, а значит, доходность (отношение купона к цене) упадет. Закон, правда, работает и в обратную сторону: если ЦБ повышает ставку, банки увеличивают ставки по вкладам, инвесторы с большей охотой отдают деньги на депозит, спрос на облигации падает, их стоимость снижается.

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Нормальной считается ситуация, когда линия наклонена влево, т.е. доходность краткосрочных облигаций ниже, чем долгосрочных. Появление вогнутой кривой доходности гособлигаций США (такая ситуация возникает, когда доходности коротких бумаг — с погашением через месяц, полгода или год — превышают доходность 10-летних и 20-летних) вот уже полвека является сигналом о приближающейся рецессии. Семи последним финансовым кризисам всегда предшествовала «вогнутость» кривой доходности гособлигаций. Как у каждого мощного индикатора-предсказателя, у кривой доходности есть свои недостатки: предсказать точные сроки начала рецессии по ней невозможно. По семи рецессиям лаг составлял от 6 до 17 месяцев, и дополнительных способов уточнить сроки экономисты пока не нашли.

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

- Для инвестиций в рублях внутри России самыми надежными являются государственные бумаги, или облигации федерального займа (ОФЗ). Их выпускает Министерство финансов РФ. Сейчас на Московской бирже торгуется около 40 выпусков общим номиналом 6,16 трлн руб. ОФЗ различаются параметрами (с индексируемым по инфляции купоном, с плавающим купоном, с амортизацией и др.). Из-за минимальных рисков доходность этих бумаг также самая низкая.

- Отдельно среди ОФЗ стоят так называемые «народные» облигации, или ОФЗ-Н. Это трехлетние облигации с погашением 29 апреля 2020 года и доходностью к погашению 8,5% годовых (при условии трехлетнего владения), эмитированы на сумму 15 млрд руб. Эти облигации позиционируются как альтернатива банковским вкладам — для развития у населения понимания особенностей биржевых инструментов.

- Помимо федеральных властей, долговые бумаги выпускаются также регионами (такие облигации называются субфедеральными) и даже отдельные города. Муниципальные облигации, как правило, отличаются большей, чем федеральные, доходностью и низким (а то и нулевым) объемом торгов. Такие облигации покупают с расчетом держать их до самого погашения.

- Корпоративные облигации выпускаются компаниями и банками. Их надежность ниже государственных, но и доходность выше. В середине 2017 года объем корпоративных облигаций в обращении составил 10 трлн руб.

- Еврооблигации номинируются в иностранной валюте (обычно доллары или евро) и обращаются на международном рынке. Их выпускают как компании, так и государство. Общий объем торгующихся сейчас еврооблигаций незначителен. Например, за первые полгода 2017 года их было выпущено на сумму около 800 млн руб.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

- купоны облигаций, выпущенных до 1 января 2017 года;

- все купоны, ставка по которым превышает ставку рефинансирования ЦБ на 5 процентных пунктов (т.е. для купонов более 12,75% на январь 2018 года). В этом случае налог платится с разницы между ставкой купона и ставкой рефинансирования плюс 5 процентных пунктов.

- положительная разница между ценой продажи и ценой покупки облигации (если владелец решил избавиться от бумаги, не дожидаясь погашения).

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Виды облигаций на фондовом рынке

Облигации (бонды) – это ценные бумаги, которые являются подтверждением наличия у эмитента обязательств по возврату средств, полученных от инвестора во временное пользование. Погашение облигаций производится в установленный срок с процентами. Это своего рода кредит с выплатой прогнозированного дохода. На фондовом рынке представлены разные виды облигаций, в зависимости от способа их классификации.

Кто эмитент?

По типу эмитента облигации делятся на 5 видов:

- корпоративные;

- государственные;

- муниципальные;

- банковские;

- иностранные.

Эмиссия корпоративных облигаций производится коммерческими компаниями. Эмитент в определенный срок обязуется выплатить своим кредиторам (держателям бондов) сумму долга и процентов за пользование заемными средствами.

Государственные бонды (ОФЗ) и муниципальные ценные бумаги имеют тот же принцип действия. Меняется только эмитент. В данном случае, это государство или органы местного самоуправления.

Облигации федерального займа выпускаются с целью:

- финансирования дефицита госбюджета;

- финансирования целевых программ государственного уровня в сфере строительства жилых объектов, развития инфраструктуры, социального обеспечения граждан и др.;

- регулирования экономических показателей.

Банковские облигации выпускаются по результатам принятия соответствующего решения Советом директоров финансового учреждения.

Внимание! В отличие от банковских вкладов, банковские бонды не участвуют в программе страхования, но зато процент по ним значительно выше.

Иностранные облигации – это международные долговые обязательства. Такие активы торгуются в национальной валюте кредитора.

На какой срок выпущены?

По длительности периода обращения бонды можно разделить на следующие группы:

- краткосрочные – от 3 месяцев до 1 года;

- среднесрочные – от 1 года до 5 лет;

- долгосрочные – более 5 лет;

- бессрочные.

Ценные бумаги, которые должны быть погашены в определенную дату, объединяются в одну большую категорию – срочные облигации.

Бессрочные активы не имеют срока погашения. Это означает, что номинальная стоимость финансовых инструментов данного типа не подлежит возврату, но купоны по ним выплачиваются ежегодно.

Внимание! Иногда встречаются исключения, и эмитент может выкупить бессрочные обязательства в определенное время на заранее оговоренных условиях. Таким условием может быть право должника или владельца ценной бумаги самостоятельно определять момент погашения бондов.

Степень надежности

Бонды делятся на два вида в зависимости от степени их надежности:

- Облигации для безопасных инвестиций. Это ценные бумаги надежных компаний с безупречной репутацией.

- Макулатурные, или мусорные. Такие активы сопряжены с высокими рисками. Они часто используются для спекуляций.

Порядок погашения

Условия выпуска облигаций могут предусматривать разный порядок погашения обязательств. Принято выделять 3 основных вида ценных бумаг по методу их выкупа:

- С разовым погашением номинальной стоимости в конце срока обращения актива.

- С распределением погашения по времени. За каждый установленный период выплачивается определенная часть номинала.

- Тиражные займы – последовательное погашение фиксированной доли всего объема ценных бумаг.

Внимание! В условиях решения о выпуске бондов эмитентом может быть предусмотрена оферта досрочного погашения активов. Она может быть принудительной, когда в заранее установленный срок необходимо погасить все обязательства, или добровольной.

Форма выплаты процентов

По способу выплаты процентов облигации бывают:

- купонными;

- дисконтными.

Доход по купонным облигациям выплачивается в виде процентов (купона) от номинальной стоимости актива. Выплаты производятся в строго установленные сроки.

Дисконтные облигации торгуются со скидкой – дисконтом. Номинальная стоимость актива и срок его погашения определяются заранее. Такие бонды называются облигациями с нулевым купоном.

Инвестор приобретает ценные бумаги с дисконтом, т. е. по цене ниже номинала, а погашает их по номинальной стоимости. Разница между ценой покупки и продажи является доходом от сделки.

Купонный доход, в свою очередь, также делится на несколько видов:

- С фиксированной ставкой.

- С плавающей ставкой. В этом случае проценты подлежат периодическому пересмотру, например, ежеквартально. Корректировки зависят от колебания показателя доходности, который изменяется под воздействием рынка.

- С индексируемым доходом. Процентная ставка подлежит ежегодному равномерному наращиванию на определенную величину.

- С вариантами погашения. Инвестор имеет право по своему выбору получить купонный доход или выплату в виде облигаций нового выпуска.

- С выплатами смешанного типа. На начальном этапе инвестор получает фиксированный купон, затем применяется плавающая ставка.

- С нулевым купоном. Выплаты производятся по принципу бескупонных облигаций.

Тип обеспечения

По типу обеспечения облигации делятся на 2 вида:

- классические (без обеспечения залогом);

- обеспеченные.

К классическим относятся ценные бумаги:

- Не имеющие имущественного обеспечения. Гарантией получения дохода в данном случае можно считать только высокий рейтинг эмитента и его репутацию компании, выполняющей свои обязательства по облигациям.

- Под отдельную статью доходов эмитента. Выплаты номинала и купона производятся за счет финансовых поступлений из определенного источника.

- Под конкретный проект. Средства, полученные от продажи облигаций, компания направляет на финансирование какого-либо проекта. Выплаты инвесторам производятся из сумм дохода, полученных после его реализации.

- Гарантированные. Для обеспечения выплат привлекаются другие юридические лица.

- С переданной ответственностью. Обязательства подлежат распределению между несколькими компаниями. Эмитент может принимать или не принимать участие в данном процессе.

- Застрахованные. Сделка подлежит страхованию на случай непредвиденных ситуаций.

- Субординированные. Обязательства по облигациям данного вида выполняются только после того, как будут совершены выплаты по другим ценным бумагам. Субординированные бонды выпускаются только финансовыми учреждениями. В связи с повышенными рисками их доходность также повышена.

К обеспеченным облигациям относятся ценные бумаги:

- С материальным залогом. В качестве средства обеспечения может выступать недвижимость, оборудование и другое имущество.

- С залогом иных активов, а именно – ценных бумаг другого эмитента, находящихся в портфеле компании.

- С залогом пула закладных.

Возможность конвертации

По возможности конвертации облигации делятся на два вида:

- конвертируемые;

- неконвертируемые.

Бонды первого типа могут быть конвертированы в другие ценные бумаги того же эмитента, например, облигации с другими условиями, обыкновенные или привилегированные акции.

Неконвертируемые бонды не наделяют своего владельца данным правом.

Схематично классификацию облигаций можно представить так

Облигации – это долговые ценные бумаги, которые закрепляют кредитные отношения между инвестором и юридическим лицом. Они бывают разных видов и могут классифицироваться по многим показателям. Процедура инвестирования в облигации несложная. Но при этом важно разобраться в особенностях каждого вида данного финансового инструмента.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Облигация – определение, классификация в РФ, формула цены

Первое упоминание об облигациях (долговых ценных бумагах) появилось в контексте решения конфликта между ростовщиками и церковью ортодоксов во Франции в 16 веке. Примерно в то же время предприниматели Голландии начали выпускать свои облигации. С тех пор в по всей Европе облигации стали популярной долговой бумагой.

История облигаций в России гораздо более захватывающая и, как и следует ожидать, отражает все особенности экономического уклада и политического строя в нашей стране. Определённые формы долговых обязательств существовали в России ещё при Рюриковичах, однако особое внимание к подобным бумагам на уровне государства появилось в 18 веке, а именно в 1769 году, когда Екатерина II взяла первый заграничный кредит (к концу екатерининских времён долг России перед иностранными государствами составил двести миллионов рублей — по тем временам это сказочно огромная сумма).

Первые облигации в России были выпущены позже, в 1809 году, и этот выпуск оказался неудачным, было размещено менее 3% бумаг с номинальной стоимостью 1000 рублей на 7 лет с доходностью 6%. Затем было ещё несколько выпусков: в 1812 году для содержания армии, в 1831 году, в 40-х годах 19 века. С момента ликвидации крепостного права в 1861 году рынок облигаций получил импульс к интенсивному росту. Долговые бумаги покупали, в основном, банки иностранных государств, в основном, европейских. Появились облигации на предъявителя, выигрышные займы и бессрочные долговые бумаги. В 1881 году общий объём облигационных займов превысил 216 млн. рублей.

В 1917 году вполне ожидаемо все облигации были признаны вне закона, а в 1918 ВЦИК постановил аннулировать все внутренние и внешние долги. Впрочем, новая власть быстро оценила выгоду облигаций и уже в 1922 году были появились первые облигации государственного займа, которые за неполных 8 лет появились почти в каждом доме жителей СССР. Государство не особенно хорошо справлялось с внутренним долгом, поэтому в 1930-41 гг. произошла унификация облигаций, часть обязательств по облигациям перед гражданами страны была погашена. Доходность облигации снизилась и составила всего 3%. В 19411-1945 гг. вышел очередной двадцатилетний займ под 4% — обескровленной экономике были нужны деньги. С 1957 года выпуск выигрышных облигаций был прекращён и возобновился только в 1982 году, со ставкой 3%.

В 1992-1994 году прошла экономическая реформа и государство окончательно перешло от командной к капиталистической модели. Приватизация компаний, появление акционерных обществ и паевых инвестиционных фондов стали предпосылками новой эры долговых ценных бумаг. Тогда же на биржу (ММВБ) впервые вышли облигации государственного займа. В 1999 году вышли ипотечные облигации, шестью годами позже — сберегательные. По состоянию на 2017 год на фондовых рынках торгуются облигации многих российских корпораций и банков.

Как видите, облигации — неизменно интересный и крайне жизнеспособный инструмент, востребованный любой эпохой. И это неслучайно.

По своей экономической сущности облигации — это кредит, выданный эмитенту (тому, кто облигацию выпустил). То есть, покупая облигацию, вы даёте свои деньги в долг (государству, банку, компании и т.д.) и получаете процент за пользование этими средствами. Доход может быть как процентным (привычные годовые), так и купонным (фиксированная сумма в указанный срок).

Доходность облигации, как и любой ценной бумаги, прежде всего может рассчитываться как разница в цене покупки и продажи. В случае с облигациями их приобретают со скидкой (с дисконтом), а погашение производят по номиналу, то есть дороже. Также по облигациям может быть получен купонный доход — раз в год (период может быть любым) держатель облигации получает доход по купону (как мы уже говорили, аналог процента). Кстати, в раньше некоторые облигации выглядели как сертификат с множеством отрезных купонов — отсюда и пошло выражение “стричь купоны” (получать доход).

- номинальная — фиксированный доход, который зависит от размера купона;

- доходность к погашению — совокупно учитывает и доход от купонов, и выручку от разницы между ценой погашения и ценой покупки;

- годовая доходность — процент от цены актива в момент выпуска облигации.

Разумеется, доходность облигации бывает и комплексная. В экономике этот случай называется эффективной или абсолютной доходностью — учитываются все купонные выплаты, разница в цене, прибыль от реинвестирования.

Доходность облигации может начинаться от нескольких процентов и достигать почти неограниченных значений (помните о рисках!). Она зависит от состояния эмитента (кстати, большая ставка процента по облигации должна вас натолкнуть на мысль, не приобретаете ли вы ценные бумаги компании, которая скоро обанкротится), от типа эмитента (государство, муниципалитет, корпоративный сектор), от срока займа. Естественно, что доходность ликвидных торгуемых на бирже облигаций может меняться — а если точнее, то меняется, как и цена акций, каждый день.

Облигации: купонные и бескупонные, расчет доходности. Ликбез для гика, ч.2

В прошлый раз мы разложили по полочкам вопросы про стоимость денег, типы процентов, дисконтирование и форвардные ставки, а сейчас распутаем клубок с облигациями: что это за инструмент, купонные и бескупонные, как рассчитать «чистую» и «грязную» цены. А также про рыночные соглашения, историю появления облигаций и откуда возникло выражение «стричь купоны».

В основе этого поста – две мои лекции из курса Finmath for Fintech, записи которых можно найти тут: «Облигации» и «Рыночные соглашения».

#4. Облигации

Облигация – это финансовый инструмент, по которому выплачивается на заранее оговоренную сумму в заранее оговоренные периоды времени какой-то процентный доход.

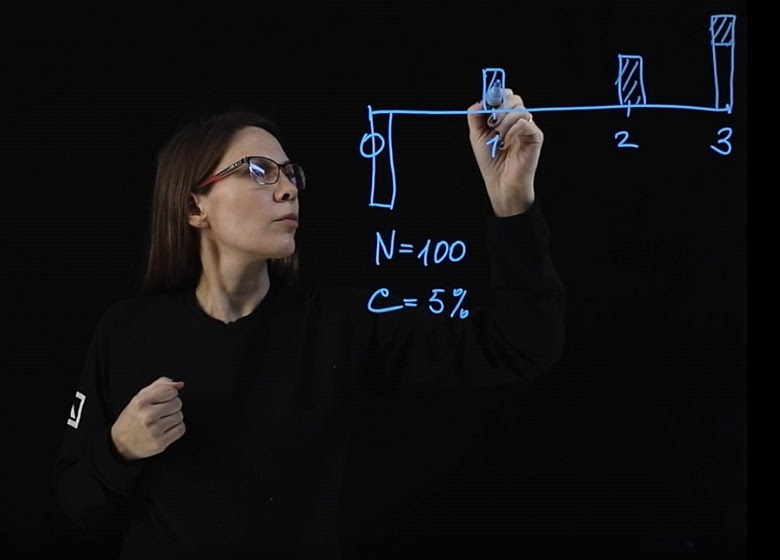

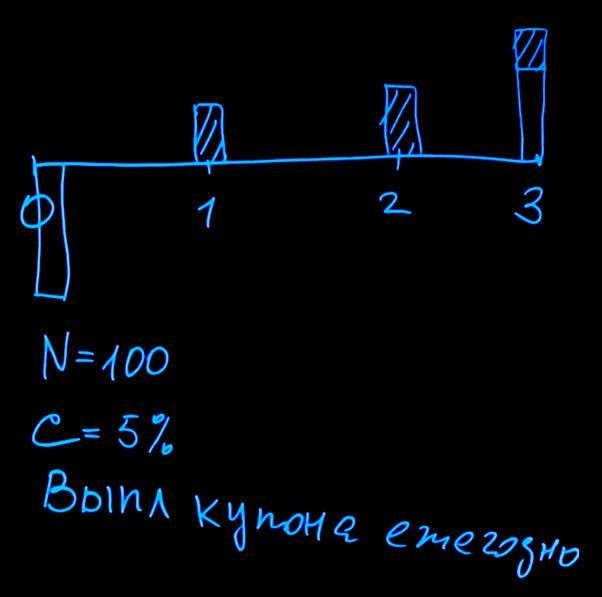

Рассмотрим, как будет выглядеть структура платежей по облигациям. Предположим, у нас есть трехлетняя облигация. При покупке облигации покупатель должен сделать платеж в размере номинала облигации. Пусть в нашем примере номинал облигации N составит 100 рублей. Регулярно будут производиться выплаты купонов по облигации. Купонный платеж измеряется в процентах. Предположим, что он равен пяти процентам (С=5%). В конце срока действия облигации (в момент погашения) держатель получает назад номинал и последний купонный платеж.

Выплаты купона, как показано на рисунке, происходят ежегодно. В принципе, эмитент облигации может назначать любую частоту выплат, например, ежеквартально или раз в полгода.

Бескупонные облигации

Есть также вид облигации, по которой купон не платится вообще – бескупонная облигация (Zero-coupon bond). Такая облигация покупается со скидкой от номинала (с дисконтом). Номинал этой облигации выплачивается при погашении, а в начале покупателем платится некоторая сумма, которая меньше номинала. Прибылью по такой облигации будет разница между ценой покупки облигации и номиналом этой облигации. Предположим, ее номинал сто рублей N=100, и дисконт по этой облигации составляет пять процентов d=5%, погашение через год. Согласно формуле дисконтирования, текущая стоимость облигации будет равна номиналу, дисконтированному по этой ставке в пять процентов.

Это пример расчета справедливой цены самой простой облигации. Следует отметить, что если бескупонная облигация со сроком действия на год выпущена не сегодня, а, скажем, полгода назад, и мы хотим ее купить, цена облигации будет выше. Потому что за счет того, что уже прошло полгода, мы будем дисконтировать по меньшей процентной ставке, и, соответственно, облигация будет стоить дороже.

Срок действия по облигациям называется maturity. В момент maturity (выплаты номинала) стоимость облигации будет равняться ее номиналу, в нашем примере – ста рублям.

Цена купонной облигации

Давайте попробуем посчитать цену купонной облигации. Способ расчета будет очень похож на расчет бескупонной облигации. Вспомним, о чем говорилось ранее про дисконтирование: для того чтобы узнать стоимость облигации, нам нужно каждый купонный платеж привести к текущему моменту времени и просуммировать выплаты. Запишем это.

Цена облигации будет состоять из трех частей: первый купон, дисконтированный по процентной ставке на один год, плюс второй купон, дисконтированный по процентной ставке на два года, и плюс последний купон, плюс номинал, или face value облигации, дисконтированный по процентной ставке на три года.

Рассмотрим, как будет выглядеть формула расчета цены облигации, если количество периодов начисления процентов не три, а больше. В общем виде мы получим сумму дисконтированных купонных доходов при значении n от единицы до T (количество периодов) плюс последняя выплата номинала нашей облигации, дисконтированная по ставке, которая действует на период времени T.

Как видите, не обязательно запоминать формулу расчета, ее легко можно вывести из общих соображений относительно того, какая структура платежей по данному продукту.

Доходность к погашению

Одним из важных показателей облигации как инструмента является понятие доходности к погашению (Yield to Maturity). Это единая процентная ставка доходности облигации, которую получит держатель в том случае, если облигацию он держит до самого погашения, то есть ждет выплаты всех купонов и номинала в конце (а не продает ее в середине). Как определить эту доходность?

Для бескупонной облигации все достаточно просто – та ставка дисконта, с которой мы покупаем нашу облигацию, и будет являться доходностью к погашению. В нашем примере при покупке с дисконтом пять процентов доходность по облигации составит пять процентов. А как быть с купонной облигацией? Дело в том, что каждый купон дисконтируется по своей собственной ставке. Пока мы опустим, каким образом рассчитываются эти ставки (они рассчитываются исходя из текущих цен инструментов). Чтобы узнать доходность облигации к погашению, нужно, зная текущую цену облигации, вместо процентных ставок, по которым мы дисконтируем, подставить единую ставку. Решив уравнение n-ой степени, можно определить размер этой самой доходности.

Стоит также отметить, что важным фактором, влияющим на цену облигации, являются процентные ставки. Если мы держим облигацию до погашения, то на нас изменение процентных ставок никак не влияет, потому что нам не важно, как меняется текущая цена облигации, мы ее держим ради купонного дохода. Если же мы хотим облигацию продать в течение срока ее действия, то важно понимать, что изменение процентных ставок приводит к изменению цены облигации.

Так, если мы сегодня купили облигацию за сто рублей, то при росте процентных ставок цена облигации изменится, облигация будет стоить дешевле. Изменение процентных ставок и цены облигации обратны – если процентные ставки растут, цена облигации снижается, и наоборот (если процентные ставки снижаются, то цена облигации растет).

Немного истории

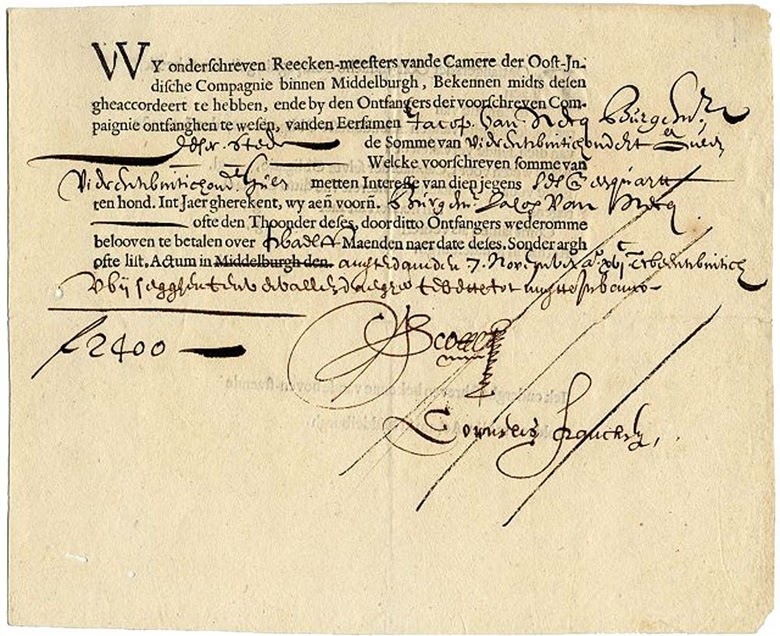

Как вы думаете, когда впервые появилась облигация? Честно говоря, когда я впервые узнала об этом финансовом инструменте, я думала, что это что-то, что было изобретено в XIX веке для торговли на американских биржах. Оказывается, первые облигации были изобретены шесть веков назад. Одним из первых эмитентов была Ост-Индская компания, которая занималась тем, что перевозила специи, и ей было даже совершено несколько крупных географических открытий. Это была крупнейшая компания своего времени, ее капитализация в пересчете на нынешние деньги составляла более семи триллионов долларов. Это больше, чем капитализация Apple и Google. Неудивительно, что такая огромная компания активно привлекала заемные средства на свои масштабные экспедиции. На изображении ниже вы можете видеть, как выглядели облигации этой компании от 1622 года.

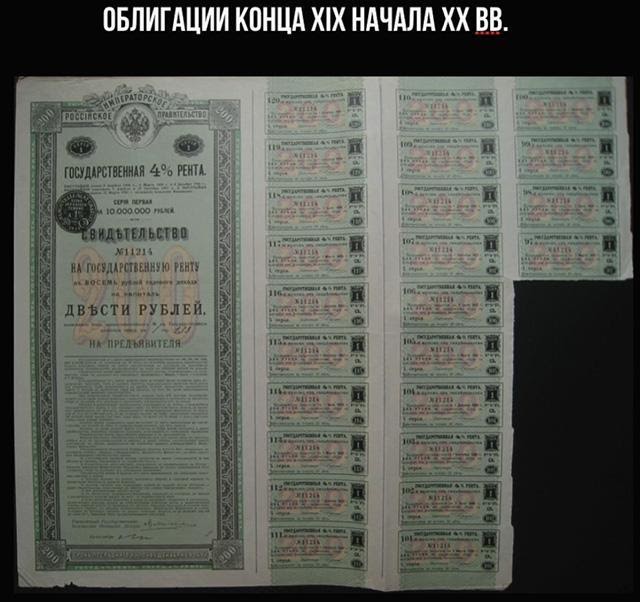

Уже в девятнадцатом веке облигации использовались массово. Так, например, облигации выпускались Российской империей.

Примерно в то же самое время в обиходе появилось выражение «стричь купоны». Когда мы сегодня произносим эту фразу, мы подразумеваем, что какой-то человек получает фиксированный доход, не прикладывая к этому усилий.

Все дело в том, что в XIX веке облигации выпускались на листе бумаги, который представлял из себя саму ценную бумагу и часть, на которой располагались купоны.

В каждом купоне указывался размер выплаты по этому купону и время, когда можно прийти и получить выплату. Для того, чтобы купон оплатили, необходимо было вырезать его из листа бумаги и предъявить. Владельцы облигаций стригли купоны и получали доход со своих вложений.

Кто может выпустить облигации? Ограничений нет, и эмитентом облигации может быть кто угодно. Облигации выпускают государства, городские муниципалитеты, коммерческие компании. Даже мелкие компании могут выпустить свои облигации. В зависимости от эмитента облигации будут иметь разное кредитное качество. Эту тему мы рассмотрим чуть ниже.

#5. Рыночные соглашения

На рынке существуют определенные соглашения, которыми пользуются все его участники. При заключении сделок эти соглашения отдельно даже не оговариваются — это, своего рода, общее понимание. Касается оно и цен на облигации.

Цена облигации – это по сути процент от номинала облигации. Допустим, номинал облигации — тысяча или десять тысяч рублей. Если мы попросим продавца облигации назвать ее цену, он назовет цифры, например, 98, 100 или 105. Эти числа определяются процентами от номинала облигации, то есть цена облигации – это процент от ее номинала. Таким образом, если нам называют цену меньше ста, это означает, что облигация торгуется со скидкой (с дисконтом). Если облигацию нам продают за сто – означает, что ее продают по номиналу (Par Value). Ну, а если цена на облигацию оказывается выше ста, значит, она торгуется с премией.

Почему облигация может продаваться с дисконтом либо с премией? Если процентная ставка по купону выше существующих рыночных процентных ставок, то такая облигация скорее всего будет продаваться с премией, потому что это возможность для покупателя облигации заработать больший купонный доход, чем по другим существующим на рынках инструментам. Поэтому данная возможность закладывается в цену облигации, при приобретении покупатель платит больше, чем номинал.

Аналогично с дисконтированием. Если у нас получается, что процентная ставка по купону ниже, чем существующие на рынке процентные ставки, то покупателю будет предложена скидка от номинала облигации для того, чтобы он эту облигацию купил.

Соглашение о подсчете дней

Еще одним важным рыночным соглашением на рынке облигаций является соглашение о подсчете дней (Day count convention). Вспомним формулу расчета цены облигации и обсудим, что же такое Day count convention.

Цена облигации равняется сумме дисконтированных купонных платежей плюс дисконтированный номинал облигации. В частном случае, если у нас происходит начисление купонного дохода чаще, чем раз в год, то так как ставка rn выражена в годовом выражении, то должен появиться множитель. Он будет приводить эту ставку к той частоте начислений, которая предусмотрена эмитентом облигации.

Предположим, начисление происходит ежеквартально, то есть четыре раза в год. Тогда каждая ставка rn должна быть умножена на одну четвертую. Казалось бы, все просто, но не тут-то было. В зависимости от рынка и от эмитента существует понятие Day count convention. Оно говорит о том, что в качестве множителя степени нужно использовать текущее количество дней (например, в квартале или в месяце), прошедшее между купонными выплатами, деленное на 360 или 365.

В литературе можно встретить следующие выражения:

Кроме этого, встречается запись ACT/ACT. Таким образом, если начисление купонного дохода происходит ежемесячно и в текущем месяце 31 день, мы должны считать как 31/365(или 31/366 для високосного года). Также удобно использовать соглашение, когда независимо от месяца и от года множитель для вычисления выплат для дисконтирования купонов выбирается 30/360.

Грязная и чистая цены

Еще одним рыночным соглашением является соглашение о цене облигации. Существует понятие так называемой «грязной» и «чистой» цены облигации. Чистая цена облигации – это цена облигации без накопленного купонного дохода.

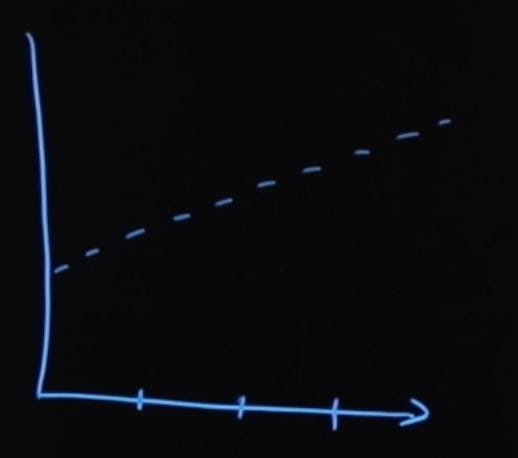

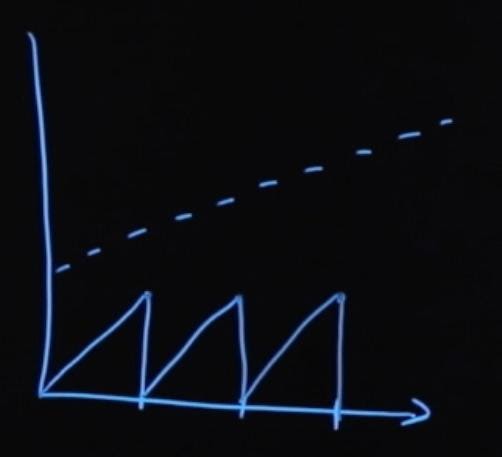

Изобразим графически, как меняется стоимость облигации. Допустим, у нас есть облигация, и через определенные периоды времени должно происходить начисление купона по ней. Если мы не учитываем купонные начисления, то цена облигации меняется примерно так:

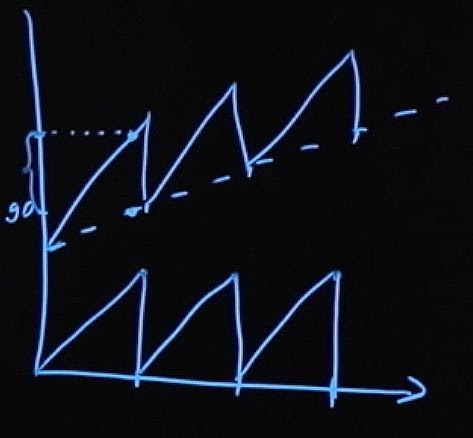

Однако из-за того, что есть купонный доход, который с каждым днем в периоде становится все больше и больше, этот купонный доход будет начисляться, выплачиваться и обнуляться в конце каждого периода начисления купона.

Если мы сложим эти два графика, то увидим, что цена облигации меняется примерно так:

Когда мы смотрим в какой-то информационный терминал, или кто-то предлагает нам облигацию по какой-то цене, она всегда предлагается нам по чистой цене (пунктирная линия). Происходит это потому, что это удобно – смотря на цену, мы лучше понимаем взаимосвязь цены с процентными ставками и можем не учитывать накопленный купонный доход. При этом, когда при покупке облигации происходит расчет по ней, всегда выплачивается грязная цена облигации (чистая цена, которая котировалась, плюс процентный доход, который на тот момент накопился).

Поэтому, покупая облигацию по чистой цене 90, вы должны также иметь средства, чтобы доплатить продавцу надбавку в виде купонного дохода по этой облигации.

Это, пожалуй, все основные моменты, которые следует знать, когда мы говорим о ценах на облигации и о том, как они котируются и рассчитываются.

Что влияет на цены облигаций? Как было сказано ранее, связь цены облигации и процентных ставок на рынке имеет обратно пропорциональную зависимость. Также на цены облигации влияет и время, оставшееся до погашения. Изобразим это схематически.

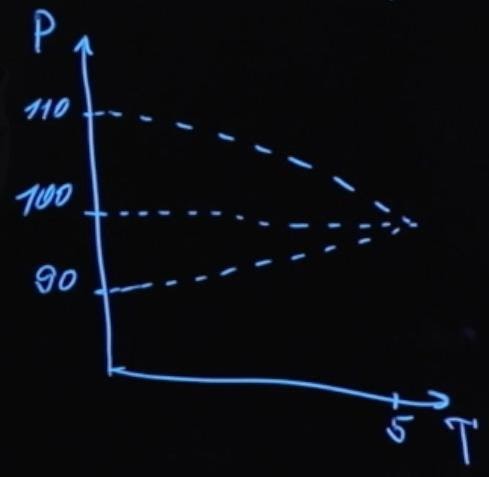

Допустим у нас было три облигации. Одна торговалась по номиналу, еще одна торговалась с какой-то премией, и третья облигация торговалась с дисконтом. Будем считать, что все три облигации имели одинаковый срок погашения – пять лет. Цена этих облигаций будет меняться в зависимости от времени до погашения:

P – цена, а T – время, оставшееся до погашения. Облигации, которые продаются с премией, по мере приближения к моменту погашения падают в цене до номинального значения. Облигации которые продаются со скидкой, по мере приближения к моменту погашения растут в цене до номинального значения. Стоимость облигации, продаваемой по номиналу, не зависит от оставшегося времени до погашения.

Обратите внимание, что это касается только зависимости цены от времени до момента погашения. На стоимость облигации может влиять целый ряд иных факторов, например, изменение процентных ставок на рынке, которое оказывает свое отдельное влияние (при росте процентных ставок цена облигации уменьшается, при снижении процентных ставок цена облигации растет).

Пример с использованием грязной и чистой цен и соглашением о подсчете дней

У нас есть облигация на три года. Купон, который выплачивается по этой облигации, равняется 5%. Доходность этой облигации равняется 4,5%. Доходность по-английски звучит как Yield to Maturity, и далее для удобства мы будем использовать английский акроним YMT.

3Y, С = 5%

YMT = 4,5%

Купон по облигации выплачивается раз в год. Выглядит это так: в течении года накапливается купонный доход и выплачивается в конце года. То же самое происходит во второй год. В третий год выплачивается купонный доход, и возвращается номинал облигации держателю.

Наша облигация выпущена 15 мая 2019 года, а 1 июня 2019 года мы решили ее кому-то продать. Какая должна быть цена? Давайте вспомним, что цена облигации равняется сумме дисконтированных купонных платежей плюс дисконтированный номинал нашей облигации.

Отсюда мы получим следующее: до выплаты первого купона пройдет 349 дней. До выплаты второго купона — 714 дней. И последний купон вместе с номиналом облигации будет выплачен через 1079 дней.

Эти дни нам нужны для того, чтобы точно рассчитать купонные выплаты, используя соглашение о подсчете дней.

Будем использовать здесь соглашение о подсчете дней в следующем виде: ACT/365. Тогда цена облигации будет равна купону (5%), умноженному на номинал облигации, который равен 100, деленному на единицу плюс процентная ставка доходности, в степени 349/365 (это то количество дней, которое у нас остается с момента покупки до выплаты первого купона).

Аналогично следующий купон: пять, деленное на единицу плюс доходность, в степени 714/365 (это сколько осталось до выплаты второго купона). И купон плюс номинал облигации, который будет выплачен в конце третьего года, деленное на единицу плюс доходность, в степени 1079/365. Все это будет равняться 101,57.

Что это за цена? Это грязная цена облигации. Потому как она включает в себя весь накопленный купонный доход при выплате в первый год. Но мы покупаем облигацию и выплачиваем при этом продавцу накопленный купонный доход за первые 17 дней. Чтобы вычислить чистую цену, нам необходимо посчитать накопленный купонный доход, который будет равняться купону (5 рублей), умноженному на 17/365 (это то, сколько держатель облигации получал доход), что в итоге будет равняться 0,23 руб.

Тогда мы можем посчитать, чему будет равна чистая цена облигации. Та самая, которую мы можем увидеть в информационном терминале.

PC (цена чистая — clean) равняется PD (цена грязная — dirty) минус накопленный купонный доход. Подставим значения, и у нас получится:

PC = 101,57 — 0,23 = 101,34

Легко увидеть, что мы получили бы совершенно другую цену, если бы соглашение о подсчете дней было бы другое. Вот почему важно учитывать соглашение о подсчете дней, действующее для конкретного инструмента на том рынке, на котором вы его покупаете.