Основные средства

Предприятие обязательно владеет определенным имуществом различных видов. Оно необходимо не только для обеспечения деятельности фирмы, но и для управления ею, а также для других целей. Определенную часть имущества составляют основные средства, они подлежат обязательному бухгалтерскому учету.

- Что представляют из себя основные средства?

- Каковы принципы их бухгалтерского учета и отражения в финансовой документации?

- Откуда они берутся и куда выбывают?

- Как изменяется их стоимость и, соответственно, учет?

Обо всём подробнее.

В чем суть основных средств?

Под понятие «основные средства» попадает не любое имущество предприятия. Это материальные объекты, которые фирма использует для различных видов своей деятельности: производства товаров, оказания услуг, выполнения работ, сдачи в аренду и других функций. В отношении этих материальных активов должны быть справедливы все следующие позиции:

- их не намерены реализовывать или перерабатывать в ближайшее время;

- они служат на благо предпринимателя не менее 12 месяцев (или одного операционного цикла, если он превышает годичный срок);

- потенциально способны приносить владельцу доход (сейчас или в будущем времени);

- могут подвергаться износу и терять при этом в стоимости (все, кроме земельных участков).

СПРАВКА! В специальной литературе иногда употребляется тождественное определение «основные фонды». Но в современной деловой лексике, как отечественной, так и международной, оно считается устаревшим. Не рекомендуем его употреблять, чтобы не показаться «экономическим динозавром».

Что относить к основным средствам

Основные средства классифицируются в Общероссийском классификаторе основных фондов (ОКОФ). Согласно этому реестру, бухгалтерский учет относит к основным следующие материальные активы:

- строительные сооружения;

- земельные участки;

- механизмы;

- приборы и устройства;

- инструменты, инвентарь;

- техника для вычислений и организации деятельности;

- транспорт;

- поголовье скота;

- высаженные многолетние растения;

- объекты природы, находящиеся в пользовании;

- капитальные вложения в арендованные инвентарные объекты и в улучшение земельных ресурсов;

- некоторые другие виды материальных объектов.

Эти средства не являются основными

Если предмет прослужил владельцу менее одного года, он еще не достиг статуса основного средства.

Есть ограничение и по стоимости: если материальный актив стоит меньше, чем 40 тыс. руб., его не относят к основным средствам. Данный лимит установлен новой редакцией Приказа Министерства финансов РФ № 186н от 24 декабря 2010 г. В нем же разъяснено, что ограничение по стоимости не распространяется на сельскохозяйственный инвентарь, скот, строительные механизмы и оружие: все это является основными средствами, сколько бы оно не стоило.

Кроме того, в перечень основных средств не входят:

- оборудование, предназначенное для лова;

- временные строения, которые не собираются эксплуатировать дольше двух лет;

- сменное оборудование, составляющее заменяемые элементы других основных средств;

- специальная и форменная одежда и обувь;

- приспособления для работ в лесу: бензопилы, сучкорезы, сплавные тросы, временные железнодорожные ветки, дороги и т.п.;

- тара для хранения;

- посадочный материал, даже если он многолетний;

- молодняк, пчелиные семьи, птицы, кролики, пушные звери, собаки.

ОБРАТИТЕ ВНИМАНИЕ! Любой материальный актив, предназначенный к продаже или сдаче напрокат, не может быть основным средством.

Сопутствующие понятия

Проанализируем ключевые термины, непосредственно связанные с основными средствами.

В зависимости от того, какие действия производят предприниматели со своими основными средствами, можно выделить несколько важных понятий.

- Ревизия. Для учета основных средств используется термин «инвентарный объект» – это единичный актив, часть основных средств, рассматриваемая как отдельная самостоятельная величина. Таковой могут служить:

- отдельный объект со своими атрибутами;

- конструкция, предусмотренная для выполнения той или иной обособленной функции;

- комплекс объектов, составляющий единое целое, предназначенный для определенной деятельности.

- Преумножение. Предприятие, стремясь расширить свою деятельность, уделяет внимание приобретению основных средств, их созданию, модернизации, улучшению и т.п. Затраты, предназначенные на подобные нужды, называются капитальными вложениями.

- Амортизация. Любая вещь со временем утрачивает часть полезных свойств, а значит, теряет в стоимости. Регулярное вычитание этой потери, то есть учет амортизации, называется установлением остаточной стоимости. После того, как произведен вычет по амортизации, остаются чистые основные средства.

- Повышение эффективности. Если инвентарные объекты подлежат восстановлению и исправлению, производится их ремонт:

- текущий – сменяются изношенные части, для которых такая замена изначально предусмотрена;

- средний – объект разбирается и восстанавливается в той части, где это возможно;

- капитальный – полная замена всех изношенных элементов или их реставрация.

Средства любят учёт

Основные средства в РФ учитываются на основании ПБУ-6/01.

Учёт – это значит уточнение информации по наименованию и стоимости основных средств организации. Для этого первоначально устанавливается стоимость каждого инвентарного объекта: она зависит от способа, каким данный актив вошел в состав основных средств предприятия. Затем эта стоимость ежемесячно уменьшается на определенную амортизационную величину, что и отражается в бухгалтерском балансе в виде остаточной стоимости. В этом документе основные средства фигурируют в качестве внеоборотных активов.

Начисление амортизации – это учет изменившейся стоимости актива в течение срока полезного использования, то есть периода, когда от данного актива планируется получать доход. Он может быть пересмотрен, если в объект производились капитальные вложения с целью его модернизации, восстановления, технического переустройства, ремонта и т.п. Сумма таких вложений называется восстановительной стоимостью.

ОБРАТИТЕ ВНИМАНИЕ! Период полезного действия часто зависит от эксплуатационных документов, например, вероятный срок работы инструмента, указанный производителем, составляет три года, значит, таков будет и срок полезного использования данного предмета, несмотря на то, что теоретически вещь может прослужить дольше.

Как появляются основные средства

Поступление основных средств определяет их первоначальную стоимость. Материальные фонды предприятия могут быть:

- приобретены у поставщиков за определенную плату, составляющую первоначальную стоимость;

- внесены учредителями в качестве взноса в уставный капитал (стоимостью станет денежная оценка учредителей);

- созданы (построены) – учитываются затраты на производство;

- переданы безоплатно – первоначальной стоимостью станет текущая рыночная;

- получены по договору мены – стоимость определяется по нормам п.11 ПБУ 6/01.

Поступившие средства оформляются актом приема-передачи, а затем – приказом руководителя о вводе их в эксплуатацию. При этом формируется их первоначальная стоимость, которую бухгалтеры отразят на счете 01 «Основные средства».

Куда деваются средства, перестающие быть основными

Отслужившие свое материальные активы уходят из организации путем выбытия. Это может произойти в случае:

- списания, так как актив стал непригодным к дальнейшей эксплуатации с целью получения прибыли;

- продажи в другую организацию;

- передачи безвозмездно на сторону;

- перемещения как части вклада в уставный капитал другого юрлица;

- обмена и др.

Основное средство не будет считаться выбывшим, если его просто переместили из одного подразделения организации в другое. Также никто не будет списывать актив, если он просто временно не используется.

При выбытии стоимость материального основного средства должна быть списана по бухгалтерскому учету, что в обязательном порядке отражается в составе доходов и расходов. При этом расходами будут считаться затраты на выбытие – утилизацию, вывоз, списание и т.д., а доходами – сумма от продажи, стоимость полученных неденежных эквивалентов в качестве мены и пр.

С 1 числа каждого месяца учет будет производиться с учетом изменений в составе основных средств.

ВАЖНО! Если средство выбыло в середине учетного периода, новые начисления амортизации будут произведены все равно с начала следующего месяца.

Что такое основные средства

Определение основного средства для отражения его в бухгалтерском учете содержится в ПБУ 6/01.

Чтобы принять на бухгалтерский учет основное средство, нужно выполнить одновременно несколько условий:

- Объект должен быть предназначен для использования в производстве продукции, для выполнения работ или оказания услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование.

- Объект должен быть предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев.

- Организация не предполагает последующую перепродажу данного объекта.

- Объект способен приносить организации экономические выгоды (доход) в будущем.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

К основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты.

В налоговом учете к основным средствам можно отнести лишь амортизируемое имущество, то есть активы стоимостью более 100 000 рублей.

Бухгалтерский и налоговый учет основных средств

Как распознать основное средство, в чем принципиальные различия налогового и бухгалтерского учета, — расскажем ниже.

Бухгалтерский учет ОС

Порядок учета основных средств регламентирует ПБУ 6/01. В нем бухгалтер сможет найти ответы на любые вопросы, касающиеся покупки, списания и других важных нюансов учета ОС.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Отнести имущество к основному средству правомерно при одновременном выполнении трех условий:

- Объект будет использован в деятельности компании и не предназначен для перепродажи.

- Планируемый период использования более года.

- Имущество способно принести реальные доходы компании (например, станок, принятый на учет в качестве ОС, будет приносить выгоду, если на нем изготавливать детали и продавать их).

Правила учета позволяют сразу списывать имущество, соответствующее критериям основного средства, если оно стоит менее 40 000 рублей. К примеру, компьютер за 34 000 рублей можно классифицировать как МПЗ и списать на затраты в день начала его использования (счета 20, 25,26, 44) без начисления амортизации.

Если компания приняла на учет основное средство, его стоимость следует равномерно погашать, начисляя амортизацию. Делать это нужно регулярно раз в месяц. Компании, которые имеют право на упрощенные способы ведения бухучета, могут сами установить период начисления амортизации (месяц, год и т. п.).

Бухгалтеры могут списывать стоимость основного средства тремя способами (п. 19 ПБУ 6/01):

- линейным;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования.

Какой бы способ не был выбран, специалист по учету основных средств обязан руководствоваться правилами, закрепленными в учетной политике.

Все затраты на покупку ОС собираются на специальном счете 08 «Капитальные вложения», на счет 01 имущество ставится лишь в день ввода его в эксплуатацию.

Дебет 08 Кредит 60 — приобретено основное средство, отнесены затраты на доставку и т. п.

Дебет 19 Кредит 60 — выделен НДС с покупки.

Дебет 01 Кредит 08 — ОС введено в эксплуатацию.

Налоговый учет ОС

Главное отличие налогового учета от бухгалтерского — стоимостной лимит. НК РФ гласит, что амортизировать можно только то имущество, которое дороже 100 000 рублей (ст. 256 НК РФ).

Все, что дешевле указанной суммы, в налоговом учете бухгалтеру придется списать единовременно.

Налоговый срок амортизации напрямую зависит от срока полезного использования. Определив срок (можно посмотреть в паспорте ОС или определить с помощью комиссии из работников), следует найти амортизационную группу, к которой относится основное средство. Найдите нужную группу с помощью интерактивного справочника ОКОФ.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Основные средства в бухгалтерском учете (нюансы)

- Учет основных средств на предприятии в 2020 – 2021 годах

- Порядок бухучета поступления ОС в фирме

- Амортизация и переоценка ОС в бухучете

- Организация бухгалтерского учета при продаже ОС

- Что важно помнить при продаже недостроенных объектов

- Нюансы бухучета передачи ОС в уставный капитал ООО

- Ликвидация ОС в бухучете

- Итоги

Учет основных средств на предприятии в 2020 – 2021 годах

В первую очередь специалистам учета на предприятии следует отчетливо представлять разницу и сходство в подходах к отражению ОС и операций с ними в бухгалтерском и налоговом учете ОС.

Как в бухгалтерском, так и в налоговом учете для того, чтобы фирма могла считать определенное оборудование своим основным средством, объект должен соответствовать следующим критериям:

- предположительный срок использования объекта превышает 12 месяцев;

- объект приобретен для использования в хоздеятельности предприятия, а не для перепродажи;

- актив способен приносить экономическую выгоду предприятию;

- первоначальная стоимость превышает 40 000 руб. для бухучета и 100 000 руб. в целях налогового учета.

Как учитывать ОС для целей налога на прибыль, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

До 01.01.2016 критерий первоначальной стоимости ОС в бухгалтерском учете совпадал с таковым в налоговом: ОС считалось оборудование, стоимостью более 40 000 руб. Но с 01.01.2017 в п. 1 ст. 256 и п. 1 ст. 257 НК РФ были внесены поправки, в соответствии с которыми ОС стало признаваться в целях налогообложения только имущество, превышающее по стоимости 100 000 руб. При этом данное увеличение лимита распространяется только на принятые с 01.01.2016 ОС. В бухучете величина лимита до сих пор не изменилась: амортизируемым имуществом признается актив стоимостью более 40 000 руб. В связи чем между налоговым и бухучетом образуются налогооблагаемые временные разницы.

До 01.01.2016 критерий первоначальной стоимости ОС в бухгалтерском учете совпадал с таковым в налоговом: ОС считалось оборудование, стоимостью более 40 000 руб. Но с 01.01.2017 в п. 1 ст. 256 и п. 1 ст. 257 НК РФ были внесены поправки, в соответствии с которыми ОС стало признаваться в целях налогообложения только имущество, превышающее по стоимости 100 000 руб. При этом данное увеличение лимита распространяется только на принятые с 01.01.2016 ОС. В бухучете величина лимита до сих пор не изменилась: амортизируемым имуществом признается актив стоимостью более 40 000 руб. В связи чем между налоговым и бухучетом образуются налогооблагаемые временные разницы.

Подробности см. здесь.

Каждый объект ОС относится к определенной амортизационной группе, а его стоимость списывается в расходы в течение определенного временного промежутка.

Каждый объект ОС относится к определенной амортизационной группе, а его стоимость списывается в расходы в течение определенного временного промежутка.

Порядок бухучета поступления ОС в фирме

Когда компания приобретает (или получает) ОС, задача специалистов бухучета обеспечить корректное отражение факта поступления ОС в фирму, а также последующий учет ОС в бухгалтерской отчетности.

Первое, что следует сделать в данном контексте, — определить первоначальную стоимость объекта ОС. Поэтому важно знать, из чего такая стоимость складывается.

Как следует из п. 8 ПБУ 6/01, первоначальная стоимость определяется путем сложения всех затрат, которые компания по факту совершила для того, чтобы приобрести объект и довести его до состояния, когда его можно эксплуатировать на производстве, а именно:

- Цена приобретения или цена постройки. Если ОС для компании построил контрагент, затраты можно подтвердить с помощью акта приема-передачи, накладной, акта выполненных работ и т. д.

ВАЖНО! Цену следует включать в первоначальную стоимость без НДС. НДС учитывается в стоимости ОС, только если такое ОС фирма будет использовать для необлагаемой НДС деятельности.

- Суммы, затраченные на доставку объекта от изготовителя (прежнего собственника) до компании. Для бухгалтерии подтверждением данной части первоначальной стоимости ОС будет выступать транспортная накладная либо путевой лист (когда фирма самостоятельно привезла себе ОС).

- Расходы, которые компания вынуждена была понести, чтобы объект стал пригодным к использованию в производстве. К данной группе затрат относятся затраты на монтаж, отладку и т. д.

- Если компания объект ОС ввезла из-за рубежа, то в составе первоначальной стоимости можно также учесть таможенные пошлины и сборы, указанные в декларации. На это, в частности, указала ФНС РФ в письме от 22.04.2014 № ГД-4-3/7660@.

- Госпошлина, если ее уплата необходима для того, чтобы объект мог использоваться фирмой в производстве. Подтверждением таких затрат может выступать простое платежное поручение об уплате пошлины.

- Какие-либо иные затраты, которые вынуждена была понести фирма в связи с приобретением ОС.

ОБРАТИТЕ ВНИМАНИЕ! Коренное отличие бухгалтерского учета от налогового состоит в том, что он позволяет учитывать в первоначальной стоимости инвестиционного актива проценты по кредитам, которые фирме пришлось взять с целью приобретения такого актива (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н). В налоговом же учете проценты — это всегда внереализационные расходы.

Какие есть нюансы принятия к бухгалтерскому и налоговому учету объектов недвижимости, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Пример формирования стоимости ОС в бухгалтерском учете на базе 1С ЕРП версия 8.3 представлен ниже:

Все расходы, связанные с приобретением и/или строительством объекта основных средств, отражены по дебету счета 08.04 и контролируются отчетом «Карточка счета».

После того как специалист компании подсчитает итоговую величину первоначальной стоимости ОС, такой объект можно принимать к учету. Для этого компании следует оформить акт приема-передачи ОС, после чего открыть по объекту специальную инвентарную карточку.

ВАЖНО! Компании следует знать, что даже если ОС необходимо зарегистрировать в органах госвласти, данная процедура не будет влиять на момент принятия к бухучету. Такой момент в любом случае наступает на дату, когда определена первоначальная стоимость объекта ОС.

Амортизация и переоценка ОС в бухучете

ОС фирма в течение времени эксплуатации амортизирует, т. е. постепенно переносит его стоимость на счет 02.

ОБРАТИТЕ ВНИМАНИЕ! Амортизация в учете по используемому ОС не должна прерываться. Исключение существует лишь для законсервированных более чем на 3 месяца ОС, а также для ОС, восстановление которых должно продлиться дольше 12 месяцев (пп. 17, 23 ПБУ 6/01).

Вместе с тем специалистам по учету следует помнить, что некоторые категории ОС не нужно амортизировать. К ним относятся, к примеру, земельные участки.

О том, как исчислить амортизацию и отобразить ее в учете, читайте в материале «Способы начисления амортизации в бухгалтерском учете».

Также у фирмы есть право производить переоценку своих ОС, т. е. производить перерасчет как стоимости ОС, так и сумм ранее начисленной амортизации. Это следует из п. 15 ПБУ 6/01. Такая переоценка должна осуществляться на конец каждого года. При этом результаты переоценки (значение дооценки или уценки) могут, как влиять на финансовые результаты компании, так и увеличивать/уменьшать добавочный капитал фирмы.

Также у фирмы есть право производить переоценку своих ОС, т. е. производить перерасчет как стоимости ОС, так и сумм ранее начисленной амортизации. Это следует из п. 15 ПБУ 6/01. Такая переоценка должна осуществляться на конец каждого года. При этом результаты переоценки (значение дооценки или уценки) могут, как влиять на финансовые результаты компании, так и увеличивать/уменьшать добавочный капитал фирмы.

Как оформить переоценку ОС на практике, читайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Организация бухгалтерского учета при продаже ОС

Если компания решает продать ОС, то у специалиста по бухучету возникает задача корректно показать факт продажи в бухгалтерской отчетности. Какие бухгалтерские последствия влечет за собой продажа ОС?

1. На дату продажи (перехода прав собственности к новому хозяину) компании-продавцу следует отразить доход. Такой доход учитывается в составе прочих и аккумулируется на счете 91 (по кредиту).

ВАЖНО! Доходом выступает только чистая цена продажи, без НДС. Однако на счет 91 сначала зачисляется весь доход, после чего сумма НДС по ОС отражается проводкой по дебету счета 91 в корреспонденции со счетом 68.

2. Продажа ОС влечет за собой необходимость отнесения остаточной стоимости по такому ОС на прочие расходы фирмы.

Об особенностях бухучета продажи ОС узнайте здесь.

В части документального оформления продажи ОС компании следует помнить, что факт передачи ОС покупателю фиксируется актом приемки-передачи.

Что важно помнить при продаже недостроенных объектов

На практике нередко возникают случаи, когда компания решает продать недостроенное будущее ОС, к примеру, склад или здание. Здесь также следует помнить некоторые особенности бухучета.

В частности, доходы от продажи таких недостроенных объектов также считаются прочими доходами и относятся на кредит счета 91 в той сумме, которую за объект заплатил покупатель.

Однако, поскольку недостроенный объект еще не был признан фирмой в качестве ОС, он не имеет сформированной первоначальной стоимости. Возникает вопрос, что следует включать в расходы.

ВАЖНО! Как на то указывают пп. 11, 14.1, 16, 19 ПБУ 10/99, утвержденного приказом Минфина РФ от 06.05.1999 № 33н, в данной ситуации в прочие расходы (дебет счета 91) фирме следует включить те затраты, которые она уже понесла в связи со строительством ОС (фактически сложившаяся на дату продажи стоимость объекта), а также, если актуально, сопутствующие продаже затраты (к примеру, на гонорар посреднику и др.).

Как и в случае с продажей ОС, при реализации недостроенного объекта доход возникает (и показывается в отчетности) на дату, когда права собственности перешли к приобретателю.

Нюансы бухучета передачи ОС в уставный капитал ООО

Если фирма решила передать свое бывшее ОС в уставный капитал другой организации, следует помнить, что такую передачу также необходимо оформить соответствующим актом. Он может быть составлен как в свободной форме, так и с использованием шаблона по форме ОС-1. При этом важно, чтобы в таком акте была отражена остаточная стоимость ОС, а также величина НДС, который фирма должна будет восстановить в связи с передачей ОС в качестве вклада в УК иной компании.

Далее. Переданное ОС оценивается участниками принимающей организации для определения размера вклада, осуществленного таким ОС. Поэтому компании важно понимать, что если участники оценят ОС по стоимости, превышающей его учетную стоимость, то разницу фирма отнесет на свои доходы (кредит счета 91 в корреспонденции с дебетом счета 76, предназначенным для учета задолженности фирмы по вкладу в УК сторонней компании). В обратном случае, если акционеры оценили ОС в меньшем размере, чем то было указанно в бухгалтерских документах фирмы, получается, что фактически задолженность по вкладу в УК погашена не до конца. Поэтому разницу следует включить в состав прочих расходов и списать на дебет счета 91.

Начислять ли амортизацию на ОС, полученный в качестве взноса в УК, читайте здесь.

Ликвидация ОС в бухучете

Ликвидация ОС имеет некоторые особенности в плане бухучета.

Во-первых, поскольку дохода за выбывшее ОС получено фирмой не было, компания должна будет показать в учете только расходы. К расходам (отражаемым по дебету счета 91) в данном случае будут относиться следующие:

- остаточная стоимость ликвидируемого ОС;

- сумма затрат на работы (как собственные, так и выполненные третьими лицами), которые непосредственно сопутствовали ликвидации ОС;

- величина НДС, который фирме пришлось восстановить в связи с ликвидацией ОС.

Какие проводки составляются при выбытии объекта ОС см. в материале «Выбытие основных средств в бухгалтерском учете (нюансы)».

Во-вторых, специалистам, ответственным за бухучет ОС, не следует забывать, что в результате ликвидации фирма получает какие-либо новые материальные запасы. Их необходимо учесть на счете 10 (по дебету) в корреспонденции с увеличением прочего дохода фирмы (кредит 91).

О том, как учесть издержки при ликвидации ОС, читайте здесь.

Итоги

Бухгалтерский учет основных средств в 2020 году в большинстве своем следует осуществлять в том же порядке, что и ранее. А именно принимать к учету ОС на дату доведения до состояния готовности к эксплуатации. Впоследствии при продаже ОС полученное вознаграждение включается в доходы, а остаточная стоимость ОС — в расходы. Аналогичные правила распространяются и на продажу недостроенных объектов. При этом специалистам важно помнить: несмотря на то, что в налоговом учете стоимостной критерий для признания объекта ОС увеличился до 100 000 руб., в бухгалтерском учете он не изменился и по-прежнему составляет 40 000 руб.

Бухгалтерский учет основных средств (ОС)

Данная статья представляет собой шпаргалку для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные с бухгалтерским учетом основных средств по нормам ПБУ 6/01. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — шпаргалка будет актуальной всегда.

- Нормативная база

- Что относится к основным средствам

- Что не является основными средствами

- Что такое инвентарный объект

- Как определить первоначальную стоимость объекта

- Как принять объект ОС к учету

- Срок полезного использования

- Амортизация

- Переоценка основных средств

- Как учесть расходы на содержание и ремонт основных средств

- Списание основных средств

- Учет основных средств и налог на имущество

Нормативная база

В 2020 году и ранее для учета основных средств организации применяли ПБУ 6/01 «Основные средства».

В 2021 году у компаний есть выбор. Они вправе по-прежнему применять ПБУ 6/01, либо перейти на федеральный стандарт бухгалтерского учета ФСБУ 6/2020 с аналогичным названием (см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

Начиная с 2022 года, все организации должны руководствоваться ФСБУ 6/2020. При этом ПБУ 6/01 утрачивает силу.

В этой статье изложены принципы, закрепленные в ПБУ 6/01.

Что относится к основным средствам

К основным средствам относится актив, то есть имущество организации, для которого выполняются четыре условия:

- Объект предназначен для использования в производстве, при выполнении работ или оказании услуг; для управленческих нужд, либо для сдачи в аренду.

- Объект предназначен для использования в течение срока, превышающего 12 месяцев (либо обычного операционного цикла, если он превышает 12 месяцев).

- Последующая перепродажа объекта не предполагается.

- Объект способен в будущем принести экономическую выгоду.

Примеры основных средств: здания и сооружения, рабочие и силовые машины, оборудование, компьютеры, транспортные средства, инструмент, хозяйственный инвентарь, племенной скот, многолетние насаждения и проч.

Кроме того, в составе основных средств учитываются земельные участки, вода, недра и прочие природные ресурсы, а также капитальные вложения в арендованное имущество и на коренное улучшение земель.

Вести налоговый и бухгалтерский учет основных средств по актуальным правилам Попробовать бесплатно

Что не является основными средствами

Предметы, которые числятся как готовая продукция на складе производителя или как товары на складе торговой компании. Такое имущество предназначено для перепродажи, поэтому его нельзя расценивать как ОС.

Кроме того, основными средствами не являются материалы и объекты, находящиеся в пути или переданные в монтаж, капитальные и финансовые вложения (кроме капитальных вложений в арендованные объекты ОС и на коренное улучшение земель).

Что такое инвентарный объект

Это единица бухгалтерского учета основных средств. Инвентарным объектом может быть отдельный предмет (например, шкаф), либо комплекс конструктивно сочлененных предметов, представляющий собой единое целое. Такой комплекс представляет собой несколько предметов с общими приспособлениями и принадлежностями, смонтированных на одном фундаменте. Они могут иметь одинаковое или разное назначение. Главное, чтобы каждый предмет мог выполнять свои функции только в составе комплекса, а не самостоятельно.

Каждому инвентарному объекту бухгалтер присваивает свой инвентарный номер и заводит отдельную карточку. Существует унифицированный бланк – форма ОС-6 (утверждена постановлением Госкомстата России от 21.01.03 № 7). В 2012 году и ранее применение данной формы было обязательным. Начиная с 2013 года организации вправе разработать и утвердить собственную форму инвентарной карточки для учета ОС.

На практике возникает много вопросов относительно того, как правильно учесть различные составляющие компьютера: процессор, монитор, принтер, мышь и проч. Чиновники считают, что все перечисленные устройства относятся к одному объекту (см., например, письмо Минфина России от 06.11.09 № 03-03-06/4/950). Но некоторые специалисты придерживаются иной точки зрения и полагают, что раз части ЭВМ не смонтированы на едином фундаменте, то их можно учитывать как отдельные объекты. Именно этот подход кажется нам наиболее корректным. (Также см. «Учет комплексных объектов: амортизировать или списывать единовременно?»).

Как определить первоначальную стоимость объекта

Чтобы принять объект ОС к учету, бухгалтер должен определить его первоначальную стоимость. Это величина затрат на приобретение, сооружение и изготовление основного средства. В первоначальную стоимость, в частности, входят:

- сумма, перечисленная поставщику;

- плата за доставку и за приведение в состояние, пригодное для использования;

- оплата работ по договорам строительного подряда;

- стоимость консультационных и информационных услуг, связанных с покупкой ОС;

- вознаграждение посредника, через которого приобретен объект ОС;

- таможенные пошлины и сборы, уплаченные при импорте основного средства;

- государственная пошлина, перечисленная в связи с покупкой объекта;

- иные затраты, непосредственно связанные с объектом.

Обратите внимание: первоначальная стоимость не включает в себя НДС. Например, основное средство обошлось компании в 120 000 руб., в том числе НДС 20% — 20 000 руб. К первоначальной стоимости нужно отнести только 100 000 руб. (120 000 — 20 000), а сумму НДС учесть отдельно.

Общехозяйственные расходы (зарплата администрации, бухгалтеров, аренда офиса и проч.), как правило, не относятся к первоначальной стоимости. Исключение составляет ситуация, когда такие затраты связаны не со всей организацией, а только с данным основным средством (к примеру, премия, начисленная инженеру за настройку нового оборудования).

В общем случае первоначальная стоимость фиксируется один раз и в дальнейшем не пересматривается. Но из этого правила есть исключения. Так, изменение возможно в случае достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки.

Как принять объект ОС к учету

Все расходы на приобретение, сооружение и изготовление основного средства учитываются по дебету счета 08 «Вложения во внеоборотные активы». В итоге здесь формируется величина, равная первоначальной стоимости. В момент, когда объект принят к учету в качестве ОС, бухгалтер списывает данную величину в дебет счета 01 «Основные средства».

Не существует четких правил относительно того, когда именно объект нужно переводить в состав основных средств. Поэтому компании вправе самостоятельно установить этот момент и зафиксировать его в учетной политике. Чаще всего основное средство ставят на баланс на дату ввода в эксплуатацию, либо на дату, когда объект готов к эксплуатации (например, после успешного тестирования).

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

Активы, стоимость которых не превышает 40 000 руб., допустимо отразить в составе материально-производственных запасов. Это значит, что компания вправе учесть такие объекты на счете 10 «Материалы», а стоимость сразу списать на текущие расходы. Аналогичные правила действуют и в налоговом учете, но там минимальный размер стоимости, который позволяет отнести имущество к основным средствам выше, а именно 100 000 руб..

Особые правила установлены для объектов недвижимости, права на которые подлежат государственной регистрации. Если здание уже построено, и капитальные вложения в него завершены, объект необходимо признать основным средством независимо от факта госрегистрации. В ситуации, когда здание еще не зарегистрировано, его следует отразить на специальном субсчете к счету 01.

При принятии к учету основного средства бухгалтер составляет акт. Можно воспользоваться унифицированным бланком по форме ОС-1 (для зданий и сооружений — по форме ОС-1а, для групп объектов — по форме ОС-1б), а можно разработать собственную форму.

Срок полезного использования

Одной из важных характеристик основного средства является срок его полезного использования. Это период, в течение которого объект приносит организации доход. Организация определяет его самостоятельно.

Существует классификация ОС, утвержденная постановлением Правительства РФ от 01.01.02 № 1 . В ней все основные средства распределены на группы, и для каждой группы задан нижний и верхний предел срока полезного использования. К примеру, вычислительная техника отнесена ко второй группе со сроком полезного использования от двух до трех лет включительно.

Для целей бухгалтерского учета использование данной классификации является добровольным, а для целей налогового учета — обязательным. Поэтому, чтобы максимально сблизить два вида учета, большинство компаний при назначении срока полезного использования в бухучете также руководствуются классификацией.

У сложных объектов, состоящих из нескольких частей, сроки полезного использования для каждой составляющей могут существенно отличаться. В этом случае каждую часть необходимо учитывать как самостоятельное основное средство.

Амортизация

После того, как основное средство принято к учету, бухгалтер должен его амортизировать, то есть регулярно списывать на текущие расходы часть стоимости объекта. Исключение предусмотрено лишь для земельных участков и объектов природопользования. Такие ОС не подлежат амортизации, потому что их потребительские свойства со временем не изменяются.

Согласно правилам бухучета существует четыре способа амортизации: линейный; способ уменьшаемого остатка; способ списания стоимости по сумме чисел лет срока полезного использования и способ списания стоимости пропорционально объему продукции (работ).

Тот или иной способ устанавливается не для отдельного основного средства, а для группы однородных объектов, например, транспортных средств, зданий и проч. Выбранный метод необходимо применять в течение всего срока полезного использования объекта, изменить метод нельзя.

К слову, в налоговом учете действуют иные правила. Там предусмотрено всего два метода: линейный и нелинейный. Тот или иной способ устанавливается не для группы, а для всех объектов, принадлежащих организации, причем выбранный метод амортизации можно менять.

Чтобы избежать расхождений, многие компании по возможности устанавливают и в бухгалтерском, и в налоговом учете линейный метод. Для его применения необходимо рассчитать годовую норму амортизации. Она равна 100%, деленным на количество лет полезного использования. Так, если срок полезного использования равен пяти годам, то годовая норма составит 20% (100%: 5 лет). Затем первоначальную стоимость объекта необходимо умножить на норму, и получится годовая сумма амортизационных отчислений.

Вне зависимости от того, какой способ амортизации применяет компания, бухгалтер ежемесячно должен сделать проводку на сумму, равную величине годовых амортизационных отчислений, деленной на 12. В дебете проводки стоит «затратый» счет, в кредите — счет 02 «Амортизация основных средств».

Добавим, что начинать амортизацию нужно с 1-го числа месяца, следующего за месяцем, когда объект принят к учету и отражен на счете 01. Прекращать амортизацию следует при выбытии основного средства, либо после полного погашения его стоимости. Приостановить амортизацию нельзя, кроме случаев консервации сроком более трех месяцев и ремонта, модернизации или реконструкции объекта продолжительностью более 12 месяцев.

Разница между первоначальной стоимостью и начисленной амортизацией называется остаточной стоимостью объекта. В бухгалтерском балансе необходимо указать именно остаточную стоимость, а данные о первоначальной стоимости и амортизации сообщить в пояснениях.

Баланс за 2020 год необходимо сдать через интернет Сдать бесплатно

Переоценка основных средств

Проведение переоценки — это право, а не обязанность организации. Другими словами, компания может от переоценки отказаться. Если же соответствующее решение принято, то переоценивать ОС придется ежегодно по состоянию на 31 декабря. Переоценку проводят в отношении всех основных средств, входящих в группу однородных объектов.

В результате переоценки стоимость объекта может быть либо уменьшена (уценка), либо увеличена (дооценка). Измененная стоимость называется восстановительной.

Результаты уценки бухгалтер отражает на счете 91 «Прочие доходы и расходы».

Проводки будут следующие:

ДЕБЕТ 91 КРЕДИТ 01 — отражена сумма уценки объекта

ДЕБЕТ 02 КРЕДИТ 91 — отражена сумма корректировки амортизации, сделанной по итогам уценки.

Если в последующие периоды этот же объект будет вновь дооценен на ту же сумму, то величину дооценки нужно показать по кредиту счета 91.

Результаты дооценки бухгалтер зачисляет в добавочный капитал и отражает по кредиту счета 83.

Проводки будут следующие:

ДЕБЕТ 01 КРЕДИТ 83 — отражена сумма дооценки объекта

ДЕБЕТ 83 КРЕДИТ 02 — отражена сумма корректировки амортизации в результате дооценки.

Если в последующие периоды этот же объект будет уценен, то сумму уценки необходимо отнести на уменьшение добавочного капитала и отразить по дебету счета 83. Уценку, которая по величине превышает первичную дооценку, нужно частично списать на уменьшение добавочного капитала, а оставшуюся сумму отразить по дебету счета 91.

По основным средствам, которые ежегодно переоцениваются, сумма амортизации рассчитывается исходя из восстановительной, а не первоначальной стоимости.

Как учесть расходы на содержание и ремонт основных средств

Суммы, потраченные компанией на текущий или капитальный ремонт основных средств, списываются на расходы и учитываются по дебету «затратных» счетов. То же относится и к издержкам на техосмотр, поддержание в рабочем состоянии и проч.

При модернизации и реконструкции возможен иной вариант учета. Если в результате данных мероприятий улучшаются первоначально принятые показатели (срок полезного использования, мощность, качество применения и проч.), то затраты не списываются в текущие расходы, а увеличивают первоначальную стоимость объекта. Иными словами, бухгалтер должен отражать затраты на модернизацию или реконструкцию на счете 08, а по завершении работ списать на счет 01. Сумму ежемесячной амортизации необходимо пересчитать исходя из увеличенной первоначальной стоимости и увеличенного срока полезного использования.

Проведение модернизации и реконструкции необходимо зафиксировать в карточке. Компания вправе использовать унифицированный бланк по форме ОС-6, либо разработать свою форму. Если характеристики и назначение основного средства изменились существенным образом, допустимо завести новую карточку, а старую хранить как источник информации.

Списание основных средств

Объект следует списать, если он перестал приносить прибыль, либо в случае его выбытия (например, продажи). Компания должна создать специальную комиссию, в состав которой обязательно входит главный бухгалтер. Комиссия осматривает объект и подписывает акт на списание. Можно применить унифицированный бланк по форме ОС-4 (для транспорта — по форме ОС-4а, для групп объектов — по форме ОС-4б), либо разработать собственную форму В инвентарной карточке делается отметка о выбытии, после чего организации хранит карточку не менее пяти лет.

При списании бухгалтеру надо открыть специальный субсчет к счету 01 (обычно его называют 01-В), и задействовать его в соответствующих проводках.

Остаточную стоимость и затраты, связанные с выбытием, показывают по дебету счета 91, выручку от реализации — по кредиту счета 91. Доходы и расходы от списания отражают в отчетном периоде, к которому они относятся.

В случае списания основного средства, переставшего приносить прибыль, проводки будут следующие:

ДЕБЕТ 01-В КРЕДИТ 01 — списана первоначальная стоимость объекта

ДЕБЕТ 02 КРЕДИТ 01-В — списана амортизация

ДЕБЕТ 91 КРЕДИТ 01-В — списана остаточная стоимость объекта

ДЕБЕТ 91 КРЕДИТ 60 — списана стоимость услуг сторонней организации по ликвидации объекта.

В случае продажи основного средства проводки будут следующие:

ДЕБЕТ 01-В КРЕДИТ 01 — списана первоначальная стоимость объекта

ДЕБЕТ 02 КРЕДИТ 01-В — списана амортизация

ДЕБЕТ 91 КРЕДИТ 01-В — списана остаточная стоимость объекта

ДЕБЕТ 62 КРЕДИТ 91 — получена выручка от продажи объекта

ДЕБЕТ 91 КРЕДИТ 68 — учтен НДС от продажи объекта.

Учет основных средств и налог на имущество

Во время налоговых проверок инспекторы обязательно смотрят, насколько правильно ведется бухгалтерский учет основных средств. Дело в том, что данные об остаточной стоимости ОС используются при начислении налога на имущество (с 2019 года под налог на имущество подпадают только недвижимые основные средства).

Соответственно, любая ошибка, допущенная при учете основных средств, облагаемых налогом на имущество, может привести к налоговым штрафам и пеням.

Учёт основных средств в 1C

Для начинающего может показаться, что пользоваться программой 1C 8.3 очень сложно и ничего не понятно, но на самом деле всё обстоит совершенно наоборот. Данное ПО имеет полностью дружественный к пользователю интерфейс, значительная часть функционала в котором интуитивно понятна. И как для руководителей, так и для офисных работников пользоваться будет совсем несложно. В данной статье последовательно рассмотрим со скринами-примерами учёт основных средств в 1С.

Для начала определимся с терминологией. Основные средства – имущество, применяемое как средства труда более одного года и стоимостью больше ста тысяч российских рублей. В компании учёт основных средств включает большое количество различных операций, в том числе принятие на учёт, введение в использование, амортизацию и в конце концов выбытие. Каждую стоит рассмотреть отдельно.

Поступление и ввод в эксплуатацию, принятие к учету основных средств в 1С

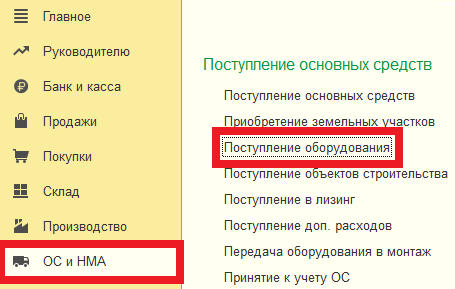

Итак, приобретается какое-нибудь основное средство, допустим, токарный станок. Об этом необходимо добавить информацию в программу. Для этого воспользуемся соответствующим пунктом “Поступление оборудования”, который легко отыскать в разделе «ОС и НМА».

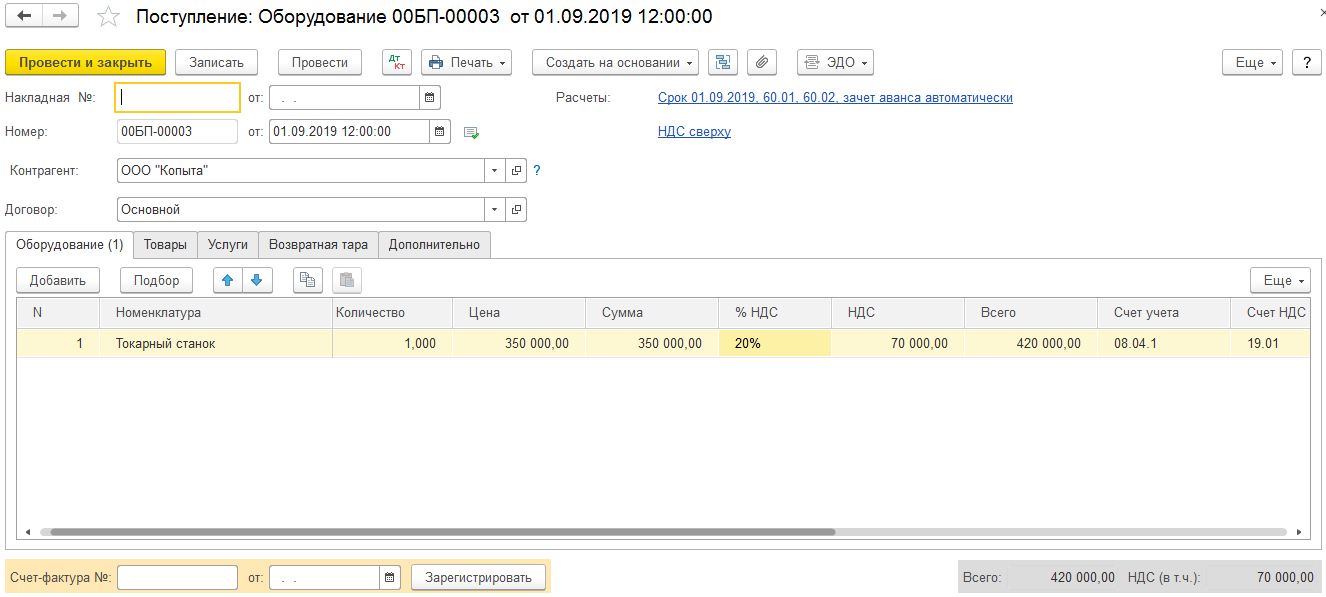

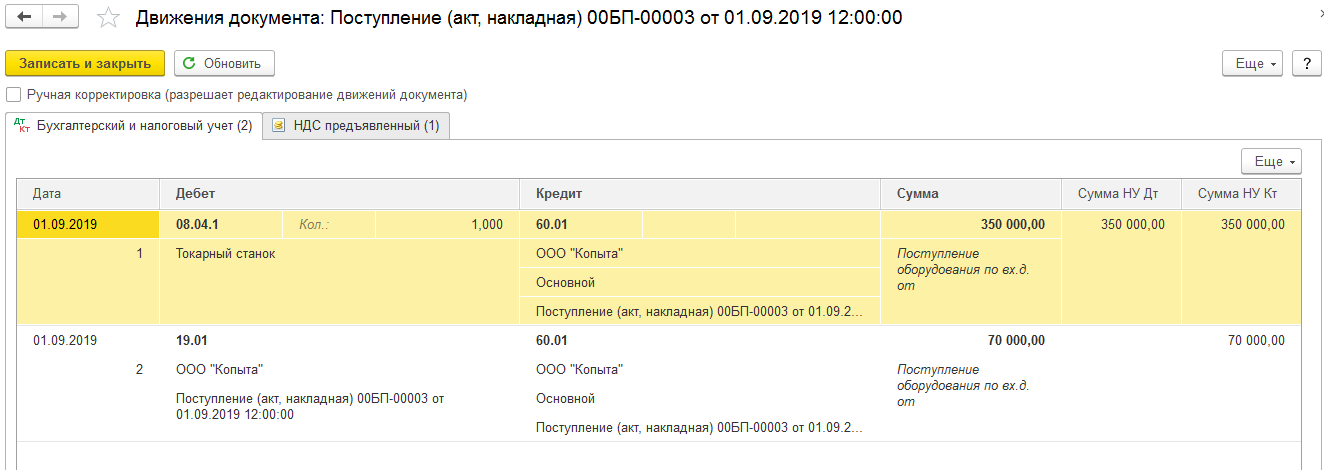

Заполнение подобного документа не составит труда. В его шапке указываем название нашей организации и наименование другой компании, у которой была произведена покупка соответственно основному договору. Наша рассматриваемая ситуация для примера наиболее проста. Часть с таблицей будет иметь только одну строку с токарным станком. Там вдобавок отмечаются НДС, счета и цена.

Когда будет выполнено проведение, документ относит токарный станок, который в нашем примере стоит триста пятьдесят тысяч рублей, на нужный счёт.

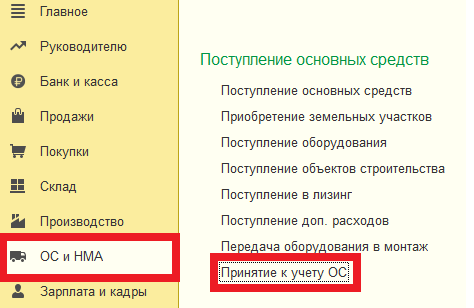

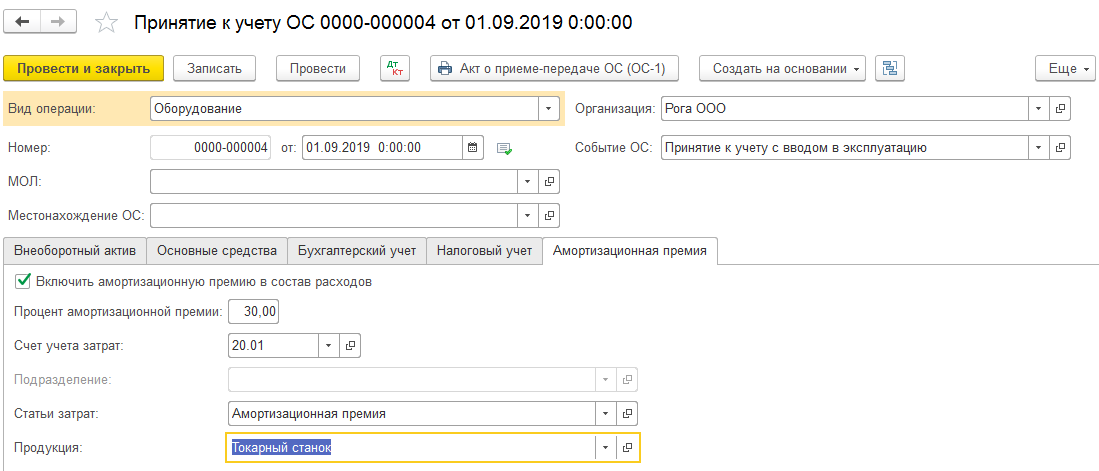

Чтобы соответственно программному учёту токарный станок был введён в эксплуатацию и верно подсчитывалась амортизация, нужно отметить это в документе “Принятие к учёту ОС”. Документ легко найти в разделе “ОС и НМА”.

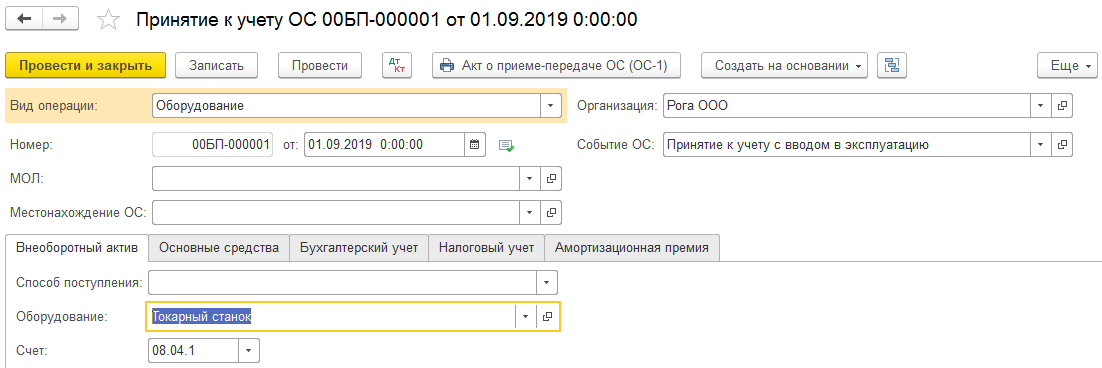

Дальше нужно заполнить шапку документа, который нами создан. Как вид операции в нашем случае следует выбрать “Оборудование”, потому что токарный станок – это именно оборудование. Далее отмечаем событие ОС и, если необходимо, материально ответственного человека и место, где размещается станок.

Теперь надлежит перейти к первой вкладке документа под названием “Внеоборотный актив”, и там, в свою очередь, к позиции справочника “Номенклатура”. В нашем случае опять же будет токарный станок. Если необходимо, допускается отметить способ его поступления (скажем, за плату). Поле подразделения тоже не является обязательным.

Пусть токарный станок числится на 08.04.01 (для примера, это пригодится ниже при рассмотрении амортизации).

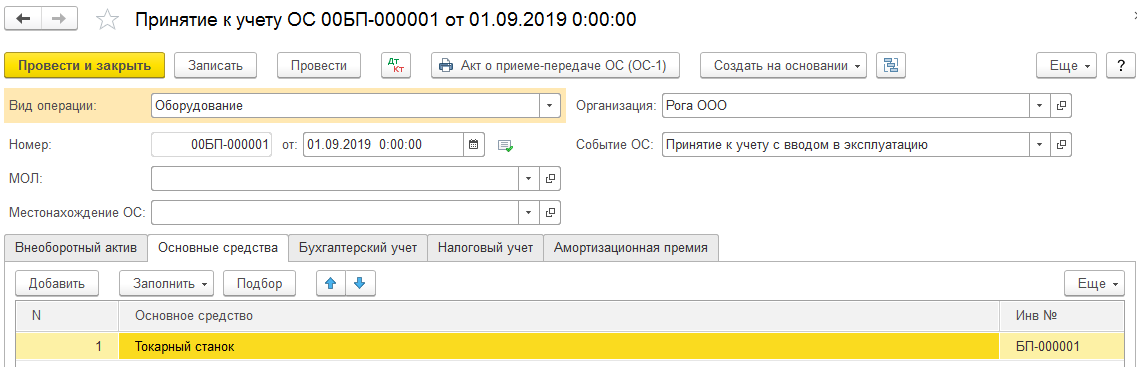

Далее про вкладку “Основное средство”. Там в табличную часть добавилась лишь одна позиция, подобранная из соответствующего справочника. У справочника имеются определённые особенности заполнения. В справочнике мы отметили цену нашего оборудования в триста пятьдесят тысяч рублей, некоторые данные по амортизации и так далее.

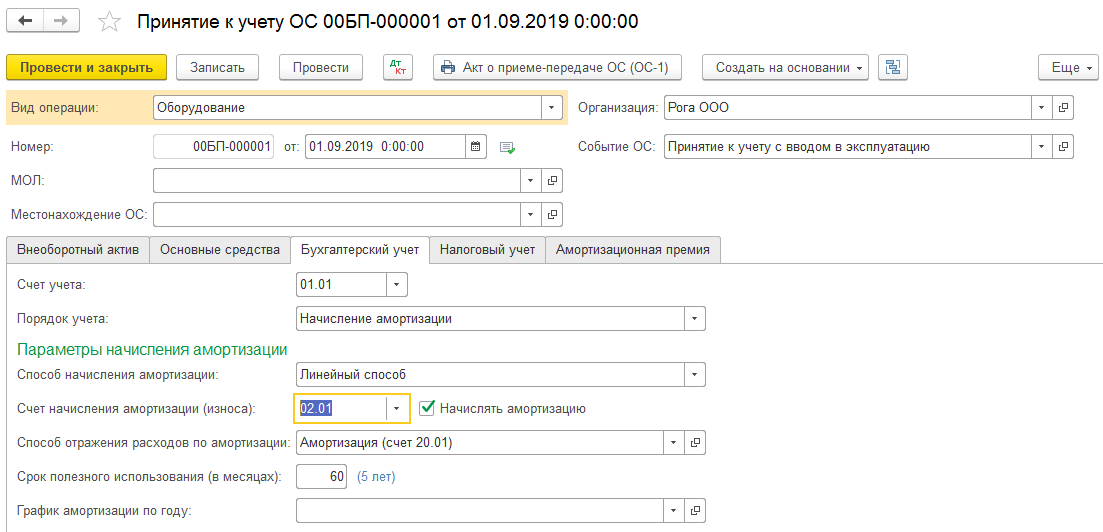

В нашем примере приобретённый станок будет использоваться пять лет, то есть шестьдесят месяцев, а начисление амортизации проходить линейным способом. Таким образом вся сумма будет одинаковыми частями списываться все эти пять лет, когда будет закрываться месяц.

Снова перейдем к заполнению документа на ввод в использование токарного станка. Там нас сейчас интересует вкладка “Бухгалтерский учёт”. Необходимо чуть конкретизировать счета, способ подсчёта амортизации и время эксплуатации станка. Эти данные уже должны быть в карточке нашего основного средства, того самого станка.

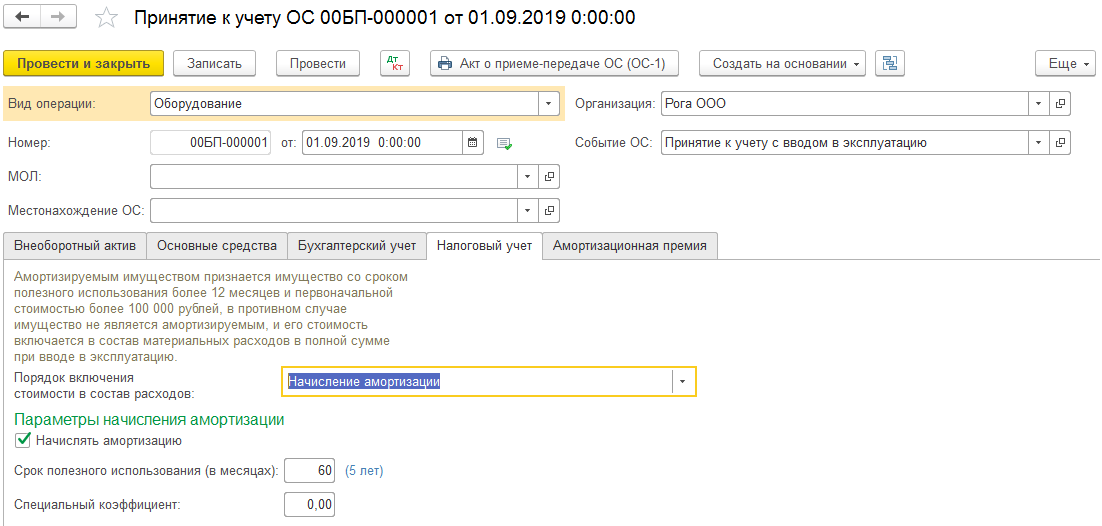

Далее вкладка “Налоговый учёт”. С практически такими же данными, как и в той, что была раньше. Только следует отметить значительно меньше данных, а использоваться такие данные станут не для бухгалтерского учёта, а уже для налогового.

В последней вкладке заполняются данные про амортизационную премию. Процент указывается по группе, в которую наше основное средство (станок) должно включаться по сроку использования. У нас она будет 30%.

Когда все поля во всех вкладках оказываются заполнены безошибочно – это стоит тщательно перепроверить! – можно проводить документ.

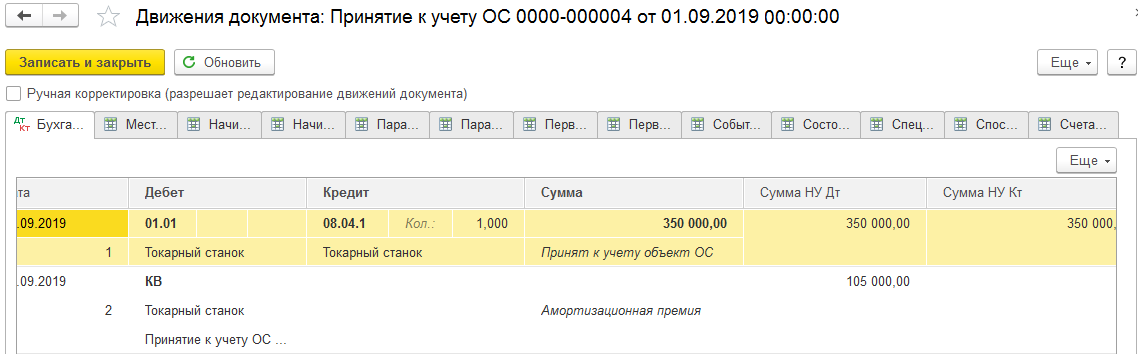

Если всё было сделано в полном соответствии с написанной выше инструкцией, то в итоге должны быть сформированы 2 различные бухгалтерские проводки.

В первой проводке будет само принятие нашего станка к учёту с отметкой суммы (триста пятьдесят тысяч рублей). Во второй же строке движений будет отмечена амортизационная премия в 30% – по деньгам получается сто пять тысяч рублей.

Наш станок начал эксплуатироваться в июле 2017 года. Соответственно, в августе 2017 программа уже примет к сведению всю отмеченную информацию.

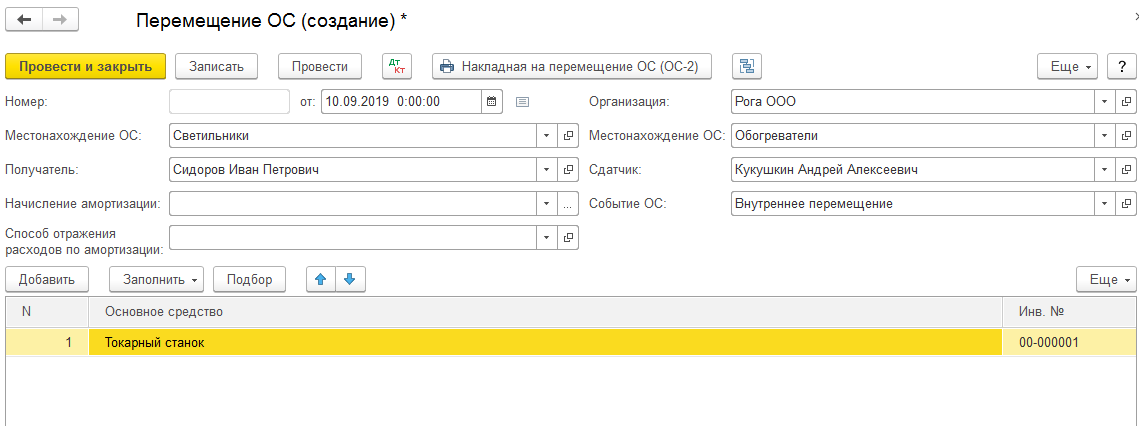

Перемещение основных средств в 1С

Перемещение основного средства в 1C 8.3 достаточно сильно напоминает по сути перемещение товаров. Ключевая разница в том, что товар перемещается между складами, а средство – между подразделениями, ведь уже было принято к учёту.

Когда оформляется такой документ, могут вызвать трудности только некоторые реквизиты, например, начисления амортизации и способа отражения по ней расходов.

Там следует отмечать информацию лишь в том случае, если после перемещения начисляется дополнительная амортизация. В примере на скрине мы не будем их заполнять. Амортизация, по обыкновению, начисляется по завершении месяца.

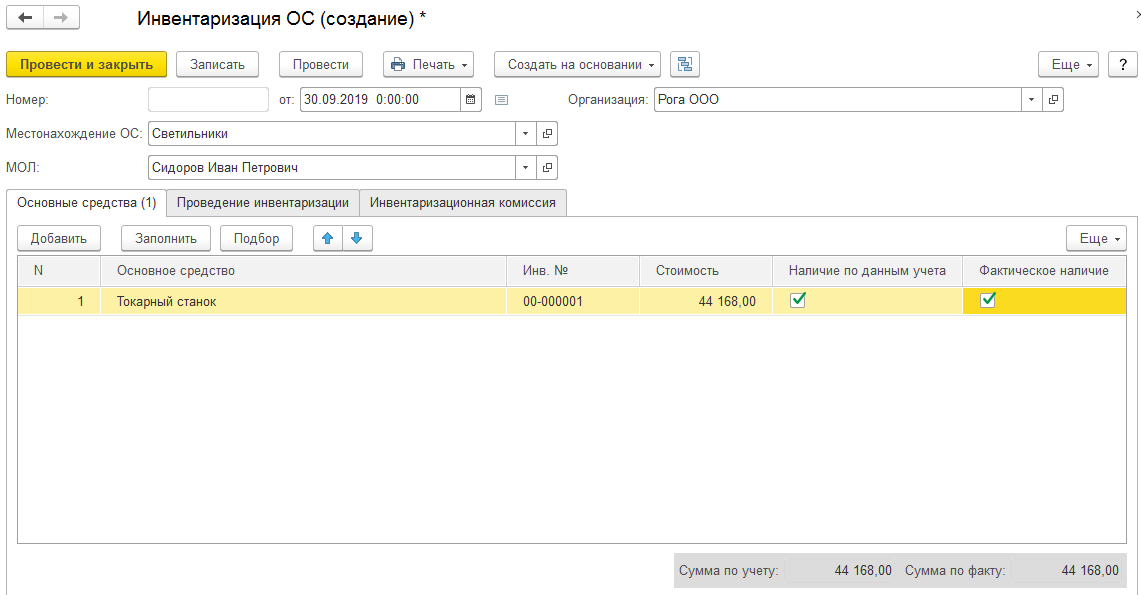

Инвентаризация основных средств в 1С

Так же и инвентаризация имеет мало отличий, если сравнивать с аналогичной операцией, проводимой с товарами. Только, опять же, вместо склада нужно указать подразделение. Там, где таблица, нужно будет отметить не количество, а признак, что основное средство есть.

Когда в учёте не отмечено основное средство, но на деле имеется, то нужно сделать по инвентаризации документ принятия средства к учёту. А если оно, наоборот, указано в учёте, но на деле отсутствует, нужно его списать.

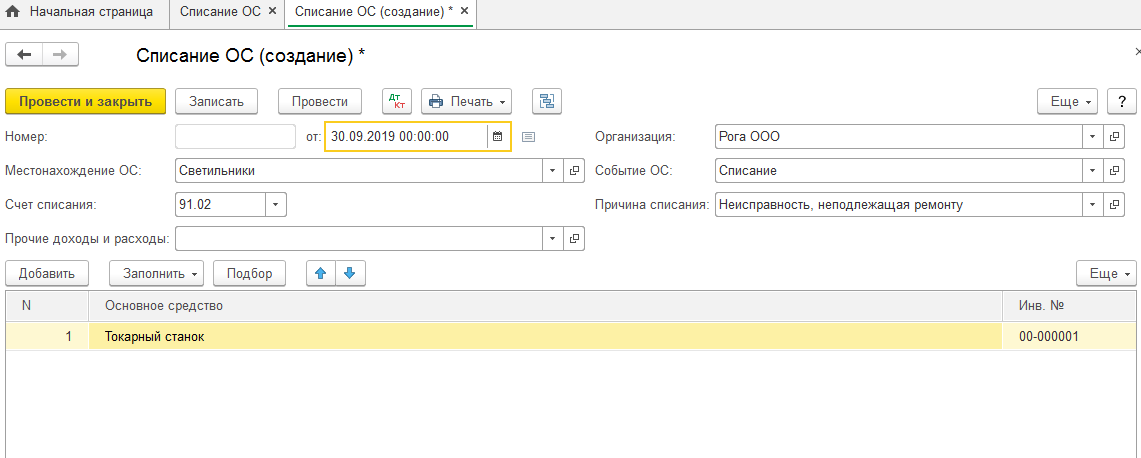

Списание основных средств в 1С

Списание – ещё более простая задача. Всё наглядно видно на скрине и ни одно из полей не должно вызывать каких-то сложностей и дополнительных вопросов, в случае чего легко помогает внутренний функционал самой программы. Следует указать причину, по которой мы списываем средство.

Амортизация основных средств в 1С

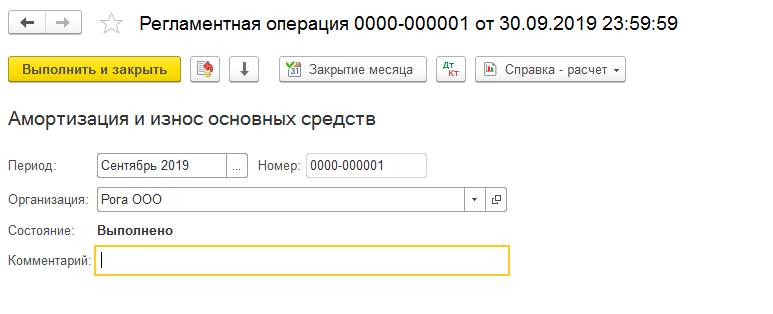

Амортизацию, как правило, выполняют однажды в конце месяца.

Для её выполнения переходим в меню “Операции”, потом к “Закрытию месяца”. Выбираем период, нашу компанию. Далее всё уже подробно автоматизировано. Расчёты помощник делает последовательно и сперва считает амортизационные отчисления. Если всё было выполнено безошибочно, то произведётся создание документа амортизации, как на скрине.

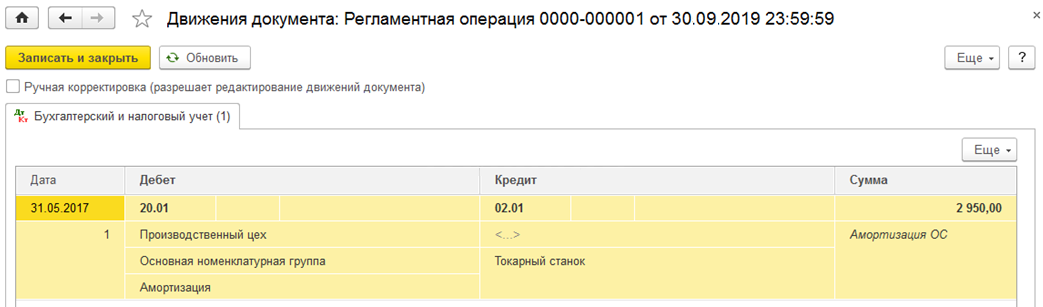

Рассмотрим конкретный пример. Кстати, важно отметить, что правила, варианты амортизации настраиваются в учётной политике компании, а подсчёт амортизации происходит ежемесячно с того месяца, начиная с которого наше основное средство было добавлено в программу и принято ей к учёту.

Итак, получилась проводка на сумму в 2950 рублей. В настройках отмечен линейный вариант подсчёта амортизации. Станок, как помним, должен эксплуатироваться пять лет. Всё подсчитано правильно.

Прочие документы учета основных средств

В меню “ОС и НМА” легко найти и остальные документы, связанные с поступлением и учётом. Модернизация, передача в аренду, монтаж и т. п.

Подробнее см. скрин.

Учет основных средств: бухгалтерские проводки

Учет основных средств — проводки, документы и операции, связанные с введением, амортизацией, модернизацией и списанием ОС вы найдете в этой статье. Проведение этих операций сопряжено с такими понятиями, как первоначальная и остаточная стоимость, срок полезного использования, норма амортизации, а также множеством регламентированных документов, служащих основанием для формирования проводок.

Что такое ОС

Понятие ОС раскрывается ПБУ 6/01 «Учет основных средств» и НК РФ. ОС — это имущество предприятия, многократно используемое в производстве и хозяйственной деятельности, отвечающее условиям:

- предназначено для долгого применения (больше года);

- не предназначено для продажи;

- не перерабатывается в процессе производства (как сырье);

- предполагается, что оно будет приносить прибыль.

Иначе говоря, ОС — это здания, оборудование, машины, станки, компьютеры, оргтехника, хозяйственные принадлежности и т. п. Также к ОС относят животных, плодоносящие многолетние растения, капитальные коммуникационные и транспортные объекты (узлы связи, дороги, электросети).

К критериям ОС относится и первоначальная стоимость, однако для бухгалтерского и налогового учета она разная. В бухучете (БУ) (п. 5 ПБУ 6/01) предельная стоимость отнесения имущества к МПЗ — 40 000 руб. (учетной политикой может устанавливаться и меньшая сумма). Такое имущество списывают в расходы сразу, как только его ввели в производство. Все, что превышает этот лимит, но отвечает вышеназванным критериям, учитывают как ОС.

С 2022 года обязательны к применению новые ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Положения данных стандартов можно начать применять и раньше, прописав такое решение в учетной политике предприятия.

В налоговом учете (НУ) объекты стоимостью до 100 000 руб. включительно основными средствами не считаются (ст. 257 НК РФ). Отнесение актива к ОС влияет на порядок учета его стоимости в составе расходов (ОС подлежит амортизации, т. е. списывается постепенно согласно учетной политике предприятия, а МПЗ списывают единовременно), а также на порядок документооборота, инвентаризации и списания.

Проводки при поступлении основных средств

ОС принимают к учету по их первоначальной стоимости. Под ней понимают сумму стоимости покупки ОС и других расходов, связанных с этой покупкой (монтаж, доставка, таможенные сборы, комиссия посредников и т. п.).

Первоначальная стоимость актива не включает в себя НДС, если этот налог является для компании возмещаемым (п. 8 ПБУ 6/01). Неплательщики НДС (например, упрощенцы) учитывают это налог в первоначальной стоимости имущества (подп. 3 п. 2 ст. 170 НК РФ).

К бухучету ОС принимается на дату, когда она полностью образована, к НУ — когда ОС вводят в эксплуатацию.

При поступлении актива формируются бухгалтерские записи:

- Дт 08 Кт 60 (10, 70, 69) — приняты к учету расходы на приобретение или создание ОС;

- Дт 19 Кт 60 — выделен входящий НДС;

- Дт 01 Кт 08 — сформирована ПС ОС.

Если ОС требуется монтаж, то в проводках будет участвовать счет 07 «Оборудование к установке». Как правило, используется он строительными организациями. Счет аккумулирует информацию об оборудовании, требующем технологической установки, подключения к сетям и коммуникациям и предназначенного для монтажа в строящихся помещениях. После того, как затраты полностью собраны на счете, сумму монтируемого ОС списывают в Дт счета 08 (Дт 08 Кт 07). Далее применяют тот же алгоритм: со счета 08 суммы списывают на счет 01, формируя таким образом первоначальную стоимость актива.

Бухгалтерский учет амортизации основных средств: проводки

В отличие от материалов и запасов, потребляемых в производстве, объекты ОС переносят свою стоимость на расходы компании постепенно. Такой процесс называется амортизацией. Однако по отдельным видам ОС ее не начисляют. К таким объектам относят активы, которые не меняют производственные качества в процессе деятельности предприятия: земельные участки, объекты культурного наследия, коллекции произведений искусства и т. д.

В БУ используется четыре метода начисления амортизации (линейный, метод уменьшаемого остатка, по сумме чисел лет срока полезного использования, пропорционально объему продукции), однако для целей НУ применяют только линейный и нелинейный методы.

Как правило, организация использует один метод начисления амортизации для БУ и НУ, так как при разных методах формируются налоговые разницы, требующие дополнительного внимания бухгалтера. Поэтому обычно применяют линейный метод расчета.

Линейная амортизация считается по формуле:

А = ПС / СПС,

А — ежемесячная сумма амортизации;

ПС — первоначальная стоимость ОС (сальдо счета 01);

СПС — срок полезного использования ОС.

Для ее расчета необходимо знать срок полезного использования актива, устанавливаемый постановлением Правительства РФ «О классификации основных средств, включаемых в амортизационные группы» от 01.01.2012 № 1. В бухучете ОС можно списать быстрее, чем в налоговом, применяя другие методы расчета и более короткий срок использования, но тогда образуются налоговые разницы, так как бухгалтерские и налоговые суммы будут отличаться.

Для учета амортизации ведут записи по счету 02 «Амортизация основных средств». Ее суммы дебетуются со счетов учета производственных и коммерческих затрат (20, 23, 25, 26, 29, 44), формируя кредитовое сальдо по счету 02.

Бухгалтер ежемесячно формирует записи:

- Дт 20 (23, 25, 26, 29, 44) Кт 02 — начислена амортизация по ОС.

Бухгалтерские проводки по восстановлению основных средств

Первоначальная стоимость может увеличиваться, если проведены работы по восстановлению ОС (модернизации, реконструкции и дооборудованию). Порядок учета таких операций отличается в зависимости от того, чьими силами эта модернизация проводится: сторонней организации или самостоятельно. Если модернизацию проводит сторонняя организация-подрядчик, то расходы по таким работам отражают по Дт счета 08 в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». В этом случае формируют проводки:

- Дт 08 Кт 60 — отражена стоимость работ подрядчика;

- Дт 19 Кт 60 — выделен НДС.

Если работы выполняются самостоятельно, то расходы по дооборудованию учитывают на счете 08 в корреспонденции со счетами учета затрат (10, 70, 69 и т. д.). При этом формируются записи:

- Дт 08 Кт 10 (70, 69 и т. д.) — отражены затраты на модернизацию ОС.

По окончании работ суммы, накопленные на счете 08, списывают в Дт счета 01, увеличивая, таким образом, первоначальную стоимость актива.

Продажа ОС

В случае, когда организация продает ОС, она обязана отразить в учете стоимость реализации актива и первоначальную стоимость за вычетом амортизации (остаточная стоимость). Формируются записи:

- Дт 62 Кт 91 — признан доход от продажи;

- Дт 91 Кт 68 — отражен НДС;

- Дт 02 Кт 01 — списана амортизация;

- Дт 91 Кт 01— списана остаточная стоимость.

Право собственности на актив переходит на основании акта (форма № ОС-1). Если объект продажи — недвижимость, то датой перехода права является дата госрегистрации.

Ликвидация ОС

В случае ликвидации бухгалтер оформляет акт о списании (форма ОС-4), формирует остаточную стоимость и списывает ее на прочие расходы:

- Дт 02 Кт 01 — списана накопленная амортизация;

- Дт 91 Кт 01 — списана остаточная стоимость ОС.

Если ОС полностью самортизировалось, то его остаточная стоимость равна нулю, и на формирование экономического результата такое выбытие актива никак не повлияет.

Итоги

Таким образом, учет ОС довольно разнообразен, так как сопровождает множество ситуаций, связанных с приобретением, использованием, списанием, модернизацией. Принятие актива к учету (счет 01) происходит через счета 07 и 08, аккумулирующие расходы, связанные с приобретением, монтажом, доставкой и т. п. Выбытие ОС происходит посредством списания остаточной стоимости на прочие расходы организации.

Как правильно оформлять основные средства в бухгалтерском учете

онлайн-обучение с выдачей документа об образовании

Из этой статье вы узнаете, какие документы оформить при поступлении, модернизации, ремонте, реконструкции, ликвидации, выбытии основных средств. Кстати, как отличить одно от другого?

Способы поступления объектов основных средств в организацию:

- приобретение за плату;

- внесение в счет вклада в уставный капитал;

- полученные по договору дарения (безвозмездно);

- приобретение по договору мены;

- создание собственными силами;

- создание подрядным способом.

Документальное оформление поступления объектов основных средств

«Ввод в эксплуатацию осуществляется на основании письменного приказа (распоряжения) руководителя организации. Далее в бухгалтерии составляют Акт приема-передачи основных средств по формам: № ОС-1, № ОС-1а (для ввода в эксплуатацию зданий и сооружений), № ОС-1б (при одновременном вводе в эксплуатацию нескольких объектов основных средств). Принятые объекты учитывают в инвентарных карточках по формам: № ОС-6, № ОС-6а (для группы объектов). Инвентарная книга по форме № ОС-6б предназначена для учета на малых предприятиях».

Ремонт, реконструкция, модернизация основных средств

Устранение неисправностей объекта основных средств, замена деталей можно считать ремонтом основных средств.

Под модернизацией, реконструкцией понимается улучшение первоначально принятых нормативных показателей функционирования объекта основных средств, например, увеличение срока полезного использования, мощности и т п.

Расходы на проведение ремонта объекта основного средства следует включать в состав расходов по обычным видам деятельности в том периоде, когда производился ремонт, а расходы на реконструкцию, модернизацию — в состав капитальных вложений с последующим отнесением на увеличение балансовой стоимости объекта.

Согласно п. 27 ПБУ 6/01, затраты на реконструкцию, модернизацию увеличивают первоначальную стоимость основных средств. Порядок начисления амортизации после завершения реконструкции, модернизации прописан в п. 60 Методических указаний по учету основных средств.

После завершение ремонта, реконструкции, модернизации составляется Акта о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (форма № ОС-3).

Выбытие основных средств

Причины выбытия основных средств:

- продажа;

- безвозмездная передача;

- передача объекта в качестве вклада в уставный капитал;

- износ;

- списание по причине недостачи или порчи.

Выбытие основных средств следует отражать развернуто в составе прочих доходов и расходов. Списание остаточной стоимости (первоначальная стоимость минус начисленная амортизация) и затраты, связанные с выбытием, отражаются по дебету счета 91. Сумма износа, выручки от продажи, а также стоимость оприходованных ценностей отражаются по кредиту счета 91. Для учета выбытия объектов основных средств можно открыть к счету 01 отдельный субсчет «Выбытие основных средств».

Обратите внимание, что списание основных средств в бухгалтерском учете происходит через амортизацию, что существенно отличается от налогового учета. Будьте внимательны, это случай, когда возникают расхождения между бухгалтерским и налоговым учетом.

При списании объекта за непригодностью необходимо оформить Акт о списании объекта основных средств по форме № OC-4 или № ОС-4б (если списывается группа объектов). Для списания автотранспортных средств оформляется Акт о списании (форма № ОС-4а). При продаже, передаче объекта в счет вклада в уставный капитал, передаче безвозмездно оформляется Акт приемки-передачи основных средств (Форма № ОС-1, № ОС-1а, № ОС-1б).

Согласно абз. 2 п. 14 ПБУ 6/01, первоначальная стоимость основного средства может измениться в связи с частичной ликвидацией данного объекта. Затраты, понесенные при ликвидации части основного средства, учитываются в составе прочих расходов. Согласно п. 19 ПБУ 6/01, после частичной ликвидации основного средства изменится сумма амортизационных отчислений.

Пример списания основных средств по причине износа

В январе организация демонтировала старое оборудование в связи с его ликвидацией. Рыночная стоимость запчастей, оставшихся после демонтажа, составила 10 000 рублей. Рыночная стоимость металлолома, оставшегося после ликвидации, — 20 000 рублей.

Решение

В январе бухгалтер организации делает проводку:

Дебет 10 Кредит 91 — 10 000 рублей. Оприходованы запчасти, оставшиеся от ликвидации основных средств;

Дебет 10 Кредит 91 — 20 000 рублей. Оприходован металлолом.

В марте запчасти стоимостью 10 000 рублей использованы при проведении ремонта основных средств, а металлолом продан за 20 000 рублей. В бухгалтерском учете это отражается проводками:

Дебет 20 Кредит 10 — 10 000 рублей. Списана стоимость запасных частей, использованных при ремонте основных средств.

Дебет 76(62) Кредит 91 — 20 000 рублей. Выручка от реализации металлолома признана в составе прочих доходов.

Дебет 91 Кредит 10 — 20 000 рублей. Стоимость проданного металлолома признана в составе прочих расходов.

Рекомендуем вебинар в Школе бухгалтера «Учет основных средств. На что обратить внимание?», где аудитор Ольга Букина комментирует учет ОС также в налоговом учете. Вы узнаете, на что в первую очередь смотрит налоговая при проверке. Советы аудитора помогут вам сформировать свою позицию.